Рекомендация Р-Х/2023-КпР «Налоги и сборы в составе платежей по договорам»ФОНД «НАЦИОНАЛЬНЫЙ НЕГОСУДАРСТВЕННЫЙ РЕГУЛЯТОР БУХГАЛТЕРСКОГО УЧЕТА «БУХГАЛТЕРСКИЙ МЕТОДОЛОГИЧЕСКИЙ ЦЕНТР» (ФОНД «НРБУ «БМЦ»)

На заседание Комитета по рекомендациям (КпР)

РЕКОМЕНДАЦИЯ Р-Х/2023-КпР

ОПИСАНИЕ ПРОБЛЕМЫ Нормативные правовые акты по бухгалтерскому учету не регулируют порядок учета сумм косвенных возмещаемых налогов и сборов, таких как налог на добавленную стоимость (НДС), подлежащих уплате покупателем продавцу (заказчиком исполнителю) во исполнение облагаемых этим налогом или сбором сделок. Исходя из положений налогового законодательства такие суммы не являются частью существа экономических отношений сторон и в этой связи, как правило, исключаются из оценки объектов бухгалтерского учета, признаваемых в связи с такими отношениями. В ряде федеральных стандартов содержатся специальные положения об исключении возмещаемых налогов из таких оценок. Так, в частности:

Вместе с тем, фактически уплачиваемые суммы включают в себя косвенный возмещаемый налог. В этой связи возникает вопрос о необходимости признания или непризнания суммы возмещаемого налога одновременно с признанием соответствующей дебиторской и кредиторской задолженности или в какой-то момент после признания задолженности, в том числе вопрос оценки дисконтированной стоимости задолженности и суммы начисляемых процентов. Также возникает вопрос о зависимости порядка учета возмещаемого налога от того, является ли признаваемая задолженность долговым финансовым инструментом (т.е. подлежит оплате деньгами), либо является нефинансовой авансовой задолженностью (т.е. подлежит исполнению предоставлением продукции, товаров, работ, услуг). Кроме того, в связи с практикой сверки взаиморасчетов между сторонами договора на основе данных бухгалтерского учета возникает также вопрос о необходимости увязки вопроса признания/непризнания НДС в качестве задолженности в оценку задолженности с решением этого вопроса у контрагента.

РЕШЕНИЕ 1. Настоящая Рекомендация применяется в отношении сумм косвенных налогов и сборов, которые в соответствии с применимым налоговым законодательством взимаются продавцом (поставщиком, исполнителем, арендодателем) с покупателя (заказчика, клиента, арендатора) и подлежат включению продавцом (поставщиком, исполнителем, арендодателем) в налоговую базу к уплате в бюджет (далее – Налог). Каждая из сторон договора применяет настоящую Рекомендацию независимо от ее применения другой стороной. 2. Настоящая Рекомендация применяется в отношении следующих активов: а) дебиторская задолженность покупателей (заказчиков, клиентов) по оплате предоставленных им организацией продукции, товаров, работ, услуг; б) непредъявленная к оплате начисленная выручка (в терминологии МСФО – «актив по договору»), признанная организацией в связи с признанием выручки по степени готовности до момента возникновения юридического права получения оплаты; в) инвестиция в аренду; г) актив по расчетам с арендатором по операционной аренде, признанный организацией-арендодателем в связи с признанием доходов в порядке, предусмотренном пунктом 42 ФСБУ 25/2018 «Бухгалтерский учет аренды»; д) право организации на получение товаров, работ, услуг от продавца (поставщика, подрядчика, исполнителя), признанное активом в связи с осуществленной организацией предоплатой (авансом, задатком) этих товаров, работ, услуг; е) актив по расчетам с арендодателем, признанный организацией-арендатором в случае применения ею пункта 11 ФСБУ 25/2018 «Бухгалтерский учет аренды» в связи с признанием расходов в порядке, предусмотренном последним абзацем указанного пункта; ж) актив по расчетам с арендодателем, признанный организацией-арендатором в связи с уплаченными суммами до момента получения предмета аренды. Активы, указанные в подпунктах «а», «б», «в», «г» настоящего пункта, именуются далее по тексту настоящей Рекомендации в целях краткости Долговыми активами. Активы, указанные в подпунктах «д», «е», «ж» настоящего пункта, именуются далее по тексту настоящей Рекомендации в целях краткости Авансовыми активами. 3. Настоящая Рекомендация применяется в отношении следующих обязательств: а) кредиторская задолженность перед продавцами (поставщиками, исполнителями) по оплате предоставленных ими организации продукции, товаров, работ, услуг; б) обязательство по аренде; в) обязательство по расчетам с арендодателем, признанное организацией-арендатором в случае применения ею пункта 11 ФСБУ 25/2018 «Бухгалтерский учет аренды» в связи с признанием расходов в порядке, предусмотренном последним абзацем указанного пункта; г) оценочное обязательство, исполнение которого предполагает оплату, включающую суммы Налога; д) обязанность организации по предоставлению покупателю (заказчику, клиенту) продукции, товаров, работ, услуг, признанное обязательством в связи с полученной организацией предоплатой (авансом, задатком) этих продукции, товаров, работ, услуг; е) обязательство по расчетам с арендатором по операционной аренде, признанное организацией-арендодателем в связи с признанием доходов в порядке, предусмотренном пунктом 42 ФСБУ 25/2018 «Бухгалтерский учет аренды»; ж) обязательство по расчетам с арендатором, признанное организацией-арендодателем в связи с полученными суммами до момента предоставления арендатору предмета аренды. Обязательства, указанные в подпунктах «а», «б», «в», «г» настоящего пункта, именуются далее по тексту настоящей Рекомендации в целях краткости Долговыми обязательствами. Обязательства, указанные в подпунктах «д», «е», «ж» настоящего пункта, именуются далее по тексту настоящей Рекомендации в целях краткости Авансовыми обязательствами. 4. Авансовое обязательство признается и учитывается в сумме без Налога. При этом в случае если на момент признания обязательства у организации не возникает обязанности по включению суммы Налога в расчеты с бюджетом по Налогу, то до момента возникновения такой обязанности организация признает отложенное обязательство по Налогу. 5. Авансовый актив, если иное не установлено пунктом 8 настоящей Рекомендации, признается и учитывается в сумме без Налога. При этом в случае если организация, намеренная получить возмещение Налога из бюджета, в момент признания актива еще не реализует это право (т.е. не предъявляет вычет в расчеты с бюджетом по Налогу), то до момента реализации права на вычет организация признает отложенный актив по Налогу (отложенное право на вычет Налога). 6. Долговой актив признается и учитывается в сумме без Налога до момента, когда у организации возникает обязанность по включению суммы Налога в расчеты с бюджетом по Налогу. В момент возникновения указанной обязанности стоимость долгового актива увеличивается на сумму Налога. В случае если указанная обязанность возникла на момент признания актива, то он изначально признается в сумме с Налогом. 7. Долговое обязательство признается и учитывается в сумме без Налога до момента, с наступлением которого применимое налоговое законодательство увязывает возникновение у организации права на возмещение Налога (налоговый вычет в расчетах с бюджетом). При наступлении указанного момента стоимость долгового обязательства увеличивается на сумму Налога. В случае если указанный момент наступает непосредственно при признании обязательства, то обязательство изначально признается в сумме с Налогом. 8. Авансовые активы и долговые обязательства изначально признаются и учитываются в суммах с Налогом организацией, которая не является налогоплательщиком по Налогу, либо, являясь налогоплательщиком по Налогу, не имеет права на возмещение Налога из бюджета в соответствии с положениями применимого налогового законодательства. Настоящий пункт не применяется в случае, если организация имеет право на возмещение Налога из бюджета в соответствии с положениями применимого налогового законодательства, но не получает такое возмещение по собственному решению или недосмотру либо не может его получить в связи с обстоятельствами конкретной хозяйственной ситуации (например, дефектный счет-фактура, спор с налоговыми органами и т.п.). 9. В случае если долговой актив или долговое обязательство оценивается по дисконтированной стоимости, то расчет количественных параметров дисконтирования производится без учета или с учетом Налога в зависимости от того, включается ли Налог в первоначальную оценку актива или обязательства при его признании в соответствии с пунктами 6 – 8 настоящей Рекомендации.

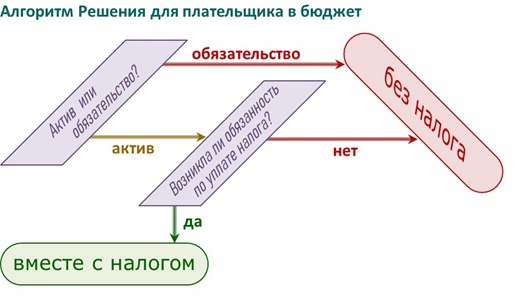

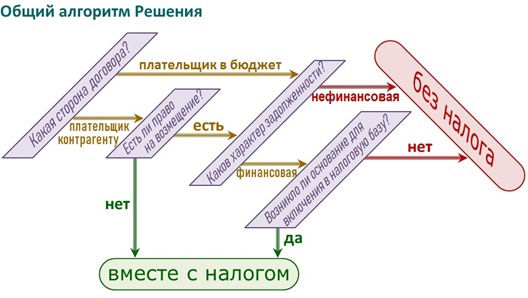

ОСНОВА ДЛЯ ВЫВОДОВ Федеральные стандарты по бухгалтерском учету не регулируют порядок учета дебиторской и кредиторской задолженности, за исключением фрагментарных норм по отдельным вопросам. В соответствии с пунктом 7.1 Положения по бухгалтерскому учету ПБУ 1/2008 «Учетная политика организации» в случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах бухгалтерского учета не установлены способы ведения бухгалтерского учета, то организация разрабатывает соответствующий способ исходя из требований, установленных законодательством Российской Федерации о бухгалтерском учете, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях, приведенных в пунктах 5 и 6 Положения, использует последовательно следующие документы: а) международные стандарты финансовой отчетности; б) положения федеральных и (или) отраслевых стандартов бухгалтерского учета по аналогичным и (или) связанным вопросам; в) рекомендации в области бухгалтерского учета. В свою очередь Международные стандарты финансовой отчетности регулируют учет дебиторской и кредиторской задолженности, в том числе основные вопросы оценки, однако не содержат положений о включении/исключении в эту оценку сумм косвенных возмещаемых налогов и сборов, таких как налог на добавленную стоимость. При этом положения ФСБУ, регулирующих учет объектов, оценка которых связана с уплатой денежных сумм, включающих косвенные налоги, в ряде случаев прямо или косвенно касаются этих сумм. Помимо норм, приведенных в «Описании проблемы», следует также отметить, что согласно подпункту «а» пункта 11 и подпункту «а» пункта 12 Федерального стандарта бухгалтерского учета ФСБУ 5/2020 «Запасы» в фактическую себестоимость запасов, в частности, включаются уплаченные и (или) подлежащие уплате организацией поставщику (продавцу, подрядчику) при приобретении (создании) запасов суммы, определяемые за вычетом возмещаемых сумм налогов и сборов. Аналогично, согласно подпункту «а» пункта 10 и подпункту «а» пункта 11 Федерального стандарта бухгалтерского учета ФСБУ 26/2020 «Капитальные вложения» в сумму фактических затрат при признании капитальных вложений включаются уплаченные и (или) подлежащие уплате организацией поставщику (продавцу, подрядчику) при осуществлении капитальных вложений суммы, определяемые за вычетом возмещаемых сумм налогов и сборов. В соответствии с пунктом 13 Положения по бухгалтерскому учету ПБУ 24/2011 «Учет затрат на освоение природных ресурсов» в фактические затраты на приобретение (создание) поисковых активов включаются суммы, уплачиваемые в соответствии с договором поставщику (продавцу); суммы, уплачиваемые организациям за выполнение работ по договору строительного подряда и иным договорам; вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен поисковый актив; суммы, уплачиваемые за информационные и консультационные услуги; невозмещаемые суммы налогов. При этом в соответствии со следующим пунктом в фактические затраты на приобретение (создание) поисковых активов не включаются возмещаемые суммы налогов. В соответствии с пунктом 9 Положения по бухгалтерскому учету ПБУ 19/02 «Учет финансовых вложений» фактическими затратами на приобретение активов в качестве финансовых вложений являются суммы, уплачиваемые в соответствии с договором продавцу; суммы, уплачиваемые организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением указанных активов; вознаграждения, уплачиваемые посреднической организации или иному лицу, через которое приобретены активы в качестве финансовых вложений. При этом первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации о налогах и сборах). Согласно пунктам 8 и 9 Положения по бухгалтерскому учету 14/2007 «Учет нематериальных активов» расходами на приобретение нематериального актива являются суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу); невозмещаемые суммы налогов, уплачиваемые в связи с приобретением нематериального актива; вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен нематериальный актив; суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериального актива; суммы, уплачиваемые за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда, договорам авторского заказа либо договорам на выполнение научно-исследовательских, опытно-конструкторских или технологических работ. При этом в соответствии со следующим пунктом 10 не включаются в расходы на приобретение, создание нематериального актива возмещаемые суммы налогов, за исключением случаев, предусмотренных законодательством Российской Федерации. В соответствии с пунктом 7 ФСБУ 25/2020 «Бухгалтерский учет аренды» в состав арендных платежей включаются платежи (за вычетом сумм налога на добавленную стоимость), обусловленные договором аренды. При этом в соответствии с пунктом 10 организация должна применять единую учетную политику в отношении права пользования активом и в отношении схожих по характеру использования активов (незавершенных капитальных вложений, основных средств и других), с учетом особенностей, установленных Стандартом. В соответствии с пунктом 6 Положения по бухгалтерскому учету ПБУ 10/99 «Расходы организации» расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности. Аналогично, в соответствии с пунктом 6 Положения по бухгалтерскому учету ПБУ 9/99 «Доходы организации» выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности, с учетом положений пункта 3, в соответствии с которым не признаются доходами организации поступления от других юридических и физических лиц сумм налога на добавленную стоимость, акцизов, налога с продаж, экспортных пошлин и иных аналогичных обязательных платежей. В соответствии с подпунктом «б» пункта 16 Положения по бухгалтерскому учету ПБУ 23/2011 «Отчет о движении денежных средств» денежные потоки отражаются в отчете о движении денежных средств свернуто в случаях, когда они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, и (или) когда поступления от одних лиц обусловливают соответствующие выплаты другим лицам. Примерами таких денежных потоков являются косвенные налоги в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему Российской Федерации или возмещение из нее. Если обобщить приведенные нормы, то по совокупности из них следует вывод, что уплачиваемый в составе платежей налог не участвует в оценке признаваемых в связи с этими платежами объектов, когда этот налог подлежит включению в налоговую базу по расчетам с бюджетом в качестве вычета или начисления. В этой связи основанием для признания денежной задолженности в расчетах с контрагентом в части налога следует считать наступление события, с которым применимое налоговое законодательство увязывает включение суммы налога в налоговую базу в качестве вычета или начисления. В соответствии с частью 2 статьи 8 Федерального закона «О бухгалтерском учете» экономический субъект самостоятельно формирует свою учетную политику, руководствуясь законодательством Российской Федерации о бухгалтерском учете, федеральными и отраслевыми стандартами. В развитие этого положения в соответствии с пунктом 5.1 ПБУ 1/2008 организация выбирает способы ведения бухгалтерского учета независимо от выбора способов ведения бухгалтерского учета другими организациями. Поскольку сторонами договора могут являться лица, для которых налоговое законодательство предусматривает разные условия отношений с бюджетом по вопросам уплаты налогов, каждая из сторон договора должна самостоятельно определять порядок учета сумм уплачиваемого по договору налога, независимо от порядка учета этих сумм другой стороной. В тех случаях, когда у покупателя (заказчика, арендатора) уплачиваемый контрагенту налог изначально не подлежит вычету, для него в принципе не стоит вопрос обособления сумм налога, так как эти суммы для него экономически не отличаются от основной подлежащей уплате суммы. Такая организация уплачивает единую денежную сумму за получение имущества (в собственность или в аренду), имущественных прав, работ, услуг. В обмен на уплачиваемую сумму она получает только эти имущество, имущественные права, работы, услуги и ничего другого. Поэтому в данной ситуации для нее не имеет значения, на какие именно составляющие в документах контрагента разбита подлежащая уплате сумма. Данная разбивка имеет значение только для контрагента, но не для платящей организации. Для нее сумма налога в составе платежа отсутствует, так как ни в какую налоговую базу ни с плюсом, ни с минусом она эту сумму не включает. Что касается авансовой задолженности, то такая задолженность показывает в отчетности право организации получить или обязанность организации передать предусмотренные договором имущество, имущественные права, работы, услуги в соответствующей комплектации, количестве, надлежащего качества и т.д. Указанная задолженность не свидетельствует о праве получить назад уплаченные денежные средства (об обязанности вернуть назад полученные денежные средства), поскольку возврат уплаченного аванса происходит лишь вследствие досрочного расторжения договора, неспособности поставщика (подрядчика, исполнителя, арендодателя) выполнить свои обязательства по договору и других подобных обстоятельств. После уплаты аванса такие обстоятельства не являются наступившими, и при прочих равных условиях нет оснований ожидать их наступления в будущем. Кроме того, при наступлении таких обстоятельств у заплатившего лица, как правило, возникает право не только на возврат уплаченного аванса, но и на получение компенсаций. В связи с этим оценка задолженности по уплаченным (полученным) авансам должна показывать в бухгалтерской отчетности не сумму, которая была уплачена, а сумму, в которую оцениваются подлежащие передаче по договору имущество, имущественные права, работы, услуги (в части авансирования). Этой сумме соответствует величина уплаченного аванса за минусом подлежащего возмещению (уплате) НДС. Таким образом авансовые платежи в части подлежащего возмещению (уплате) НДС должны учитываться не как авансовая задолженность между контрагентами, а как соответствующие расчеты каждой стороны договора с бюджетом по НДС. Если на момент уплаты (получения) авансового платежа и признания соответствующей авансовой задолженности основания для включения суммы НДС (к вычету или начислению) в налоговую базу еще не наступили, то до наступления этих оснований уплаченная (полученная) сумма НДС должна признаваться как право на вычет НДС в будущем (отложенный налоговый актив по НДС) или как обязательство начислить НДС в будущем (отложенное налоговое обязательство по НДС). ИЛЛЮСТРАТИВНЫЙ МАТЕРИАЛ

18.11.2022, 16:21 | 4822 просмотров | 1718 загрузок Категории: Проекты БМЦ Скачать 2022-11-24 Изменения в базисных параметрах бухгалтерских оценок.docx |

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ