Рекомендация Р-130/2021-ОК Лизинг «Арендный и неарендный компоненты доровора»

ФОНД «НАЦИОНАЛЬНЫЙ НЕГОСУДАРСТВЕННЫЙ РЕГУЛЯТОР БУХГАЛТЕРСКОГО УЧЕТА «БУХГАЛТЕРСКИЙ МЕТОДОЛОГИЧЕСКИЙ ЦЕНТР» (ФОНД «НРБУ «БМЦ»)

Отраслевой комитет лизинга (ОК Лизинг) 27 июля 2021

РЕКОМЕНДАЦИЯ Р-130/2021-ОК Лизинг «АРЕНДНЫЙ И НЕАРЕНДНЫЙ КОМПОНЕНТЫ ДОГОВОРА» ОПИСАНИЕ ПРОБЛЕМЫ ФСБУ 25/2018 «Бухгалтерский учет аренды» в соответствии с пунктом 1 устанавливает требования к формированию в бухгалтерском учете организаций информации об объектах бухгалтерского учета при получении (предоставлении) за плату во временное пользование имущества, допустимые способы ведения бухгалтерского учета таких объектов, состав и содержание указанной информации, раскрываемой в бухгалтерской (финансовой) отчетности организаций. При этом пунктом 5 ФСБУ 25 установлены условия, при единовременном выполнении которых объекты бухгалтерского учета классифицируются как объекты учета аренды. Однако ФСБУ 25 не рассматривает ситуации, когда указанные условия могут выполняться лишь для части договора, а для другой части - не выполняться. В отношении таких ситуаций в МСФО используется термин «компоненты договора», и рассматривается выделение в договоре арендного и неарендного компонента. Так, в соответствии с параграфом 12 IFRS 16 «Аренда» применительно к договору, который в целом является договором аренды, или отдельные компоненты которого являются договором аренды, организация должна учитывать каждый компонент аренды в рамках договора в качестве аренды отдельно от компонентов договора, не являющихся арендой. Причем, по арендному компоненту должен быть организован учет и отчетность в соответствии с IFRS 16 «Аренда», а компоненты договора, не относящиеся к арендным, должны учитываться в порядке, изложенном в других применимых стандартах. В частности, в соответствии с параграфом 17 IFRS 16 если договор содержит компонент аренды и один или несколько дополнительных компонентов, которые не являются арендой, арендодатель должен распределять возмещение по договору, используя параграфы 73 – 90 МСФО (IFRS) 15. Поскольку ФСБУ 25/2018 применяется только в отношении аренды (в смысле соблюдения условий пункта 5), для решения вопроса о применении этого Стандарта к конкретным условиям договора необходимо определить порядок выделения в договоре арендных и неарендных компонентов. Эволюционное развитие лизинга (аренды) как за рубежом, так и в России, показало, что оно идет по пути роста количества неарендных компонентов в договоре, содержащих, в том числе, и арендную составляющую. Из этого вытекает, что для целей бухгалтерского учета является важной практической задачей осуществление разделения договора на составные компоненты для того, чтобы для арендного компонента применить правила ФСБУ 25/2018 «Бухгалтерский учет аренды», а для неарендных компонентов - правила учета выручки.

РЕШЕНИЕ 1. При решении вопроса о классификации объектов бухгалтерского учета в качестве объектов учета аренды необходимо принимать во внимание, что один договор может предусматривать такие права и обязанности сторон, что условия, предусмотренные пунктом 5 ФСБУ 25/2018 «Бухгалтерский учет аренды», выполняются лишь в отношении части договора, тогда как в отношении другой части договора эти условия не выполняются. В таком случае в целях настоящей Рекомендации считается, что договор содержит арендный и неарендный компоненты. 2. При выделении в договоре арендного и неарендного компонента организация принимает во внимание существенность и руководствуется требованием рациональности. 3. В случае если положений пунктов 5, 6 ФСБУ 25/2018 «Бухгалтерский учет аренды» и других положений этого стандарта недостаточно для решения вопроса о классификации объектов бухгалтерского учета в качестве объектов учета аренды, в частности, для выделения в договоре арендного и неарендного компонента, организация руководствуется для этих целей положениями МСФО (IFRS) 16 «Аренда», в частности, определением аренды в Приложении А, параграфами 9 – 17 основного текста стандарта и пунктами В9 – В33 Приложения В. При выделении неарендного компонента организация исходит из того, что он отражает куплю/продажу услуг (товаров), которые будучи связанными с получением/обслуживанием переданного арендодателем арендатору предмета аренды, представляют собой по экономическому содержанию самостоятельный элемент отношений сторон, не являющийся неизбежным следствием и неотъемлемой частью обязанности арендодателя как таковой передать предмет аренды во временное пользование. 4. Обусловленные договором факты хозяйственной жизни в части арендного компонента договора учитываются в соответствии с требованиями ФСБУ 25/2018 «Бухгалтерский учет аренды» с учетом положений МСФО (IFRS) 16 «Аренда». 5. Обусловленные договором факты хозяйственной жизни в части неарендных компонентов договора учитываются в соответствии с требованиями других применимых федеральных стандартов бухгалтерского учета с учетом положений соответствующих международных стандартов, например, арендодателем в соответствии с требованиями ПБУ 9/99 «Доходы организации» с учетом положений IFRS 15 «Выручка по договорам с покупателями», арендатором – в соответствии с требованиями ПБУ 10/99 с учетом положений применимых МСФО. 6. Арендатор вправе на основании параграфа 15 МСФО (IFRS) 16 «Аренда» не выделять в договоре неарендный компонент и учитывать его вместе с арендным компонентом в порядке, указанном в пункте 4 настоящей Рекомендации.

ОСНОВА ДЛЯ ВЫВОДОВ В соответствии с пунктом 7.1 Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 в случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах бухгалтерского учета не установлены способы ведения бухгалтерского учета, то организация разрабатывает соответствующий способ исходя из требований, установленных законодательством Российской Федерации о бухгалтерском учете, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях, приведенных в пунктах 5 и 6 Положения, использует последовательно следующие документы: а) международные стандарты финансовой отчетности; б) положения федеральных и (или) отраслевых стандартов бухгалтерского учета по аналогичным и (или) связанным вопросам; в) рекомендации в области бухгалтерского учета. В связи с изложенным в силу отсутствия в ФСБУ 25 регламентации выделения в договоре арендного и неарендного компонента, организация должна формировать учетную политику по данному вопросу, руководствуясь положениями МСФО. В соответствии с пунктом 17 IFRS 16 «Аренда», если договор содержит компонент аренды и один или несколько дополнительных компонентов, которые являются или не являются арендой, арендодатель должен распределять возмещение по договору, используя пункты 73 – 90 МСФО (IFRS) 15. Основанием деления возмещения по договору (платежей) на арендный и неарендный компоненты являются условия договора, отражающие обязанность арендодателя предоставить не только предмет аренды во временное владение и пользование, но и обязанность оказать услуги (предоставить товары), направленные на реализацию арендатором полученных от арендодателя экономических выгод и рисков, связанных с предметом аренды. Выделение в возмещении по договору (в платежах) арендного компонента базируется на понимании сущности аренды, изложенном в определении аренды в IFRS 16 «Аренда» в приложении А: «Договор или часть договора, согласно которому(ой) передается право пользования активом (базовый актив) в течение определенного периода в обмен на возмещение». Этот же постулат в ФСБУ 25/2018 формулируется в пункте 2: «Настоящий Стандарт применяется сторонами договоров аренды (субаренды), а также иных договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление арендодателем, лизингодателем, правообладателем, иным лицом (далее - арендодатель) за плату арендатору, лизингополучателю, пользователю, иному лицу (далее - арендатор) имущества во временное пользование (далее – договор аренды).» Исходя из сущности аренды, платежи по неоперационной аренде представляют собой плату за переданное право пользования активом, раскладывающиеся для целей бухгалтерского учета на оплату чистых инвестиций и оплату процентного дохода (см. ФСБУ 25/2018, пункты 33, 36, 37). Выделение в платежах договора именно этих структурных составляющих и представляет собой задачу вычленения арендного компонента. Особенность неоперационной аренды подчеркнута в пункте 25 ФСБУ 25/2018: «Объекты учета аренды классифицируются арендодателем в качестве объектов учета неоперационной (финансовой) аренды, если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды.» С развитием неоперационной аренды лизинговые компании увеличивают сферу услуг, предоставляемую арендаторам в целях обслуживания переданных им рисков и экономических выгод. Это касается предоставляемого технического обслуживания предметов аренды, услуг по определенным видам страхования, различных видов обеспечительных платежей и т. д. Критерием выделения неарендного компонента в договоре является экономическая направленность предоставляемой услуги, связанной с обслуживанием переданных арендатору по договору экономических выгод и рисков. Эти услуги (товары) арендатор в принципе мог бы приобрести и у иного третьего лица (см. пункт 14 IFRS 16). Таким образом, деление платежа по договору на арендный и неарендный компоненты базируется на их экономическом содержании и является ответом на вопрос: «За что проведена оплата?». Следует отметить, что на основании профессионального суждения организация имеет право не осуществлять деление платежей по договору на компоненты, если осуществлять эти действия нерационально с позиции соответствия вложенных затрат и полученного результата, или размер неарендного компонента является несущественным в структуре процентного дохода арендного компонента. Кроме того, арендатор, исходя из отмеченного выше пункта 7.1 ПБУ 1/2008, вправе применять упрощение практического характера, предусмотренное пунктом 15 IFRS 16.

ИЛЛЮСТРАТИВНЫЕ ПРИМЕРЫ Изложенные ниже примеры приведены исключительно с иллюстративными целями и не являются единственно возможным вариантом практической реализации Решения настоящей Рекомендации. Другие варианты, в том числе иная классификация компонентов договора, также могут соответствовать этому Решению. Примеры приводятся с целью иллюстрации Решения настоящей Рекомендации по вопросу выделения в договоре неарендного и арендного компонентов и не нацелены на иллюстрацию иных вопросов, возникающих при применении ФСБУ 25 (например, НДС в составе арендных платежей или др.). Ничто в приведенных примерах не может рассматриваться как выражение той или иной позиции по вопросам за рамками предмета настоящей Рекомендации. Пример № 1 Классификация компонентов при неоперационной аренде

Пример №2 Отражение в бухгалтерском учете

a. Особенности учетной политики арендодателя Для целей бухгалтерского учета с применением ФСБУ 25/2018 арендодатель трактует предоставление технического обслуживания и ОСАГО-страхования предметов аренды в рамках договора как услуг, направленных на обслуживание переданных арендатору экономических выгод и рисков от аренды. b. Условия договора По договору арендодатель предоставляет арендатору в аренду автомобиль на условиях, указанных в таблице №1. По условиям договора аванс не обладает правом возвратности и переквалификации. Также в договоре указано, что арендодатель обязан осуществить:

Исходя из требований ФСБУ 25/2018 аренда по договору квалифицируется как неоперационная.

Условия договора (таблица №1)

В договоре приведен График платежей по договору без выделения ОСАГО-страхования и услуг по плановому техническому обслуживанию предмета аренды, оговоренных условиями договора (см. таблицу №2). График платежей по договору (таблица №2)

c. Рабочий шаг 1. Распределение планового графика платежей по компонентам договора Арендодатель на основании пункта 12 IFRS 16 «Аренда» и настоящей Рекомендации, а также на основании принятой учетной политики учитывает каждый компонент договора отдельно, и на основании пункта 17 IFRS 16 распределяет по компонентам планируемую по договору оплату. На основании деталей расчета графика платежей, производимого в Excel или в специализированном программном продукте, арендодатель для целей бухгалтерского учета готовит «График платежей по договору, распределенный по компонентам» (см. таблицу №3), вводя дополнительные колонки 6-9, характеризующие деление платежей по компонентам.

График платежей по договору,

Для целей бухгалтерского учета деление платежа по договору осуществляется на два компонента: арендный и неарендный. Для аналитических целей организация может вести учет неарендного компонента по видам, отражая через субконто разновидности оказываемых услуг (товаров).

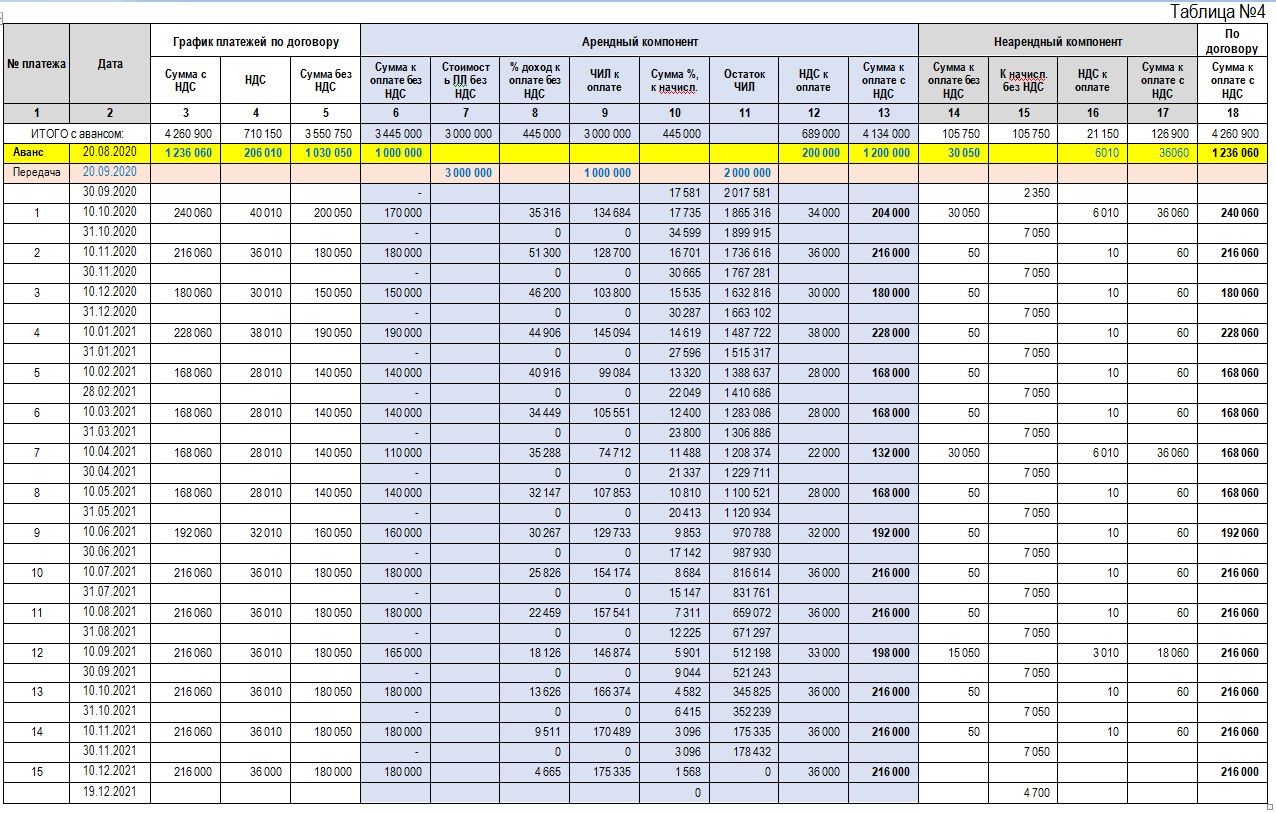

d. Рабочий шаг 2. Создание расчетного (планового) графика движения средств по каждому компоненту договора (см. таблицу №4) На этом шаге осуществляется расчет плановых показателей движения платежей и начислений по арендному и неарендному компонентам. По арендному компоненту осуществляется расчет валовой стоимости инвестиции и ставки процентного дохода. На основании полученных данных для целей бухгалтерского учета подготавливается рабочая таблица в части колонок «Арендный компонент (см. таблицу № 4, колонки 6-13). На основании плановых данных формируется информация в части колонок «Неарендный компонент» (см. таблицу №4, колонки 14-17). Расчетный (плановый) график движения средств по компонентам договора (таблица №4)

e. Рабочий шаг 3. Определение используемых счетов бухгалтерского учета

Список счетов, предлагаемых к использованию

Примечания к примеру №2: 1) Предлагаемый набор используемых счетов бухгалтерского учета является одним из возможных вариантов. По своему усмотрению организация может сформировать иной набор используемых счетов бухгалтерского учета, которые бы фиксировали процесс учета арендного и неарендного компонентов по договору. 2) При разработке представленного варианта используемых счетов исходили из посыла:

Рабочий шаг 4. Бухгалтерские проводки Базируясь на данных расчетного (планового) график движения средств по компонентам договора (см. таблицу №4) и представленного варианта плана счетов (см. таблицу 5) организуются проводки в бухгалтерском учете арендодателя по каждому компоненту договора (см. таблицу №6). Журнал операций (таблица №6)

02.08.2021, 13:50 | 12263 просмотров | 3130 загрузок Категории: Рекомендации БМЦ Скачать Р-130-ОК Лизинг Арендный и неарендный компоненты договора.pdf |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ