МСФО (IFRS) 9

Международный стандарт финансовой отчетности

(IFRS) 9 «Финансовые инструменты»

Глава 1. Цель

1.1 Целью настоящего стандарта является установление принципов подготовки и представления финансовой отчетности в части финансовых активов и финансовых обязательств, которая представила бы пользователям финансовой отчетности уместную и полезную информацию, позволяющую им оценить суммы, сроки и неопределенность будущих потоков денежных средств предприятия.

Глава 2. Сфера применения

2.1 Предприятие должно применять настоящий стандарт ко всем статьям, входящим в сферу применения МСФО (IAS) 39 «Финансовые инструменты: признание и оценка».

Глава 3. Признание и прекращение признания

3.1 Первоначальное признание

3.1.1 Предприятие признает финансовый актив или финансовое обязательство в своем отчете о финансовом положении только тогда, когда предприятие становится стороной договорных условий инструмента (см. пункты В3.1.1 и В3.1.2). Когда предприятие впервые признает финансовый актив, оно должно классифицировать его в соответствии с пунктами 4.1.1 – 4.1.5 и оценивать его в соответствии с пунктами 5.1.1 и 5.1.2. Когда предприятие впервые признает финансовое обязательство, оно должно классифицировать его в соответствии с пунктами 4.2.1 и 4.2.2 и оценивать его в соответствии с пунктом 5.1.1.

Покупка или продажа финансовых активов на стандартных условиях

3.1.2 Признание и, сообразно обстоятельствам, прекращение признания покупки или продажи финансовых активов на стандартных условиях осуществляется с использованием учета по дате заключения сделки или учета по дате расчетов (см. пункты В 3.1.3 – В 3.1.6).

3.2 Прекращение признания финансовых активов

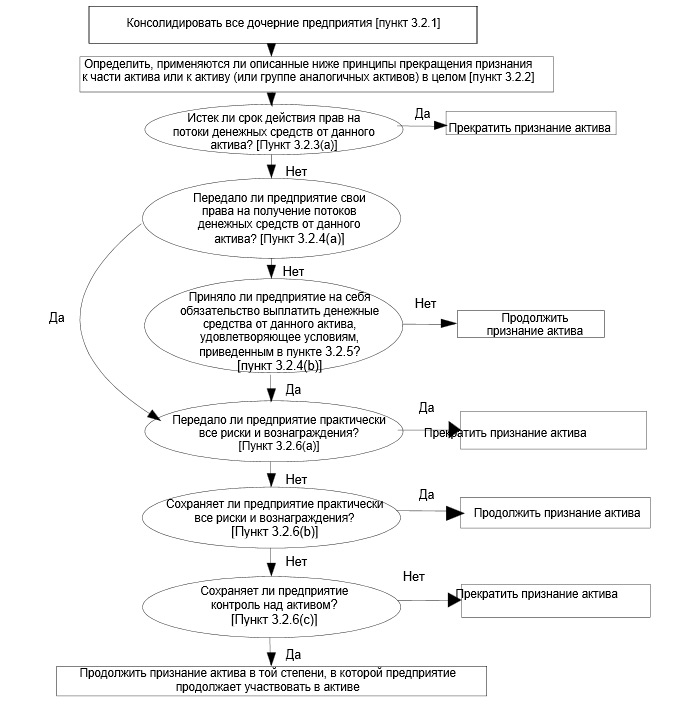

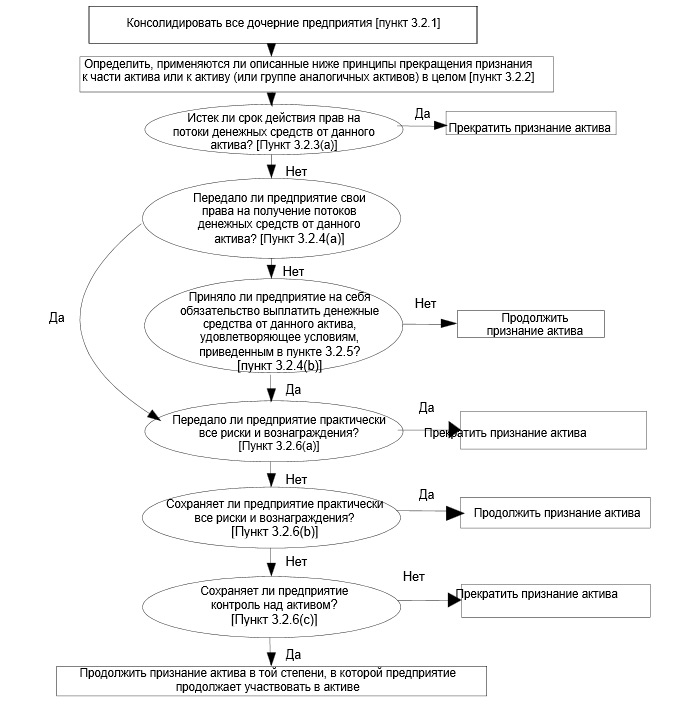

3.2.1 В консолидированной финансовой отчетности пункты 3.2.2-3.2.9, B3.1.1, B3.1.2 и B3.2.1-B3.2.17 применяются на консолидированном уровне. Следовательно, предприятие сначала консолидирует все дочерние предприятия в соответствии с МСФО (IFRS) 10 «Консолидированная финансовая отчетность» и затем применяет эти пункты к полученной в результате группе.

3.2.2 Прежде чем оценить, является ли уместным прекращение признания согласно пунктам 3.2.3 – 3.2.9, и в какой степени, предприятие определяет, следует ли применять эти пункты к части финансового актива (или части группы аналогичных финансовых активов) или финансовому активу (или группе аналогичных финансовых активов) в целом, следующим образом.

(а) Пункты 3.2.3 – 3.2.9 применяются к части финансового актива (или части группы

аналогичных финансовых активов) только в случае, если для части, рассматриваемой на предмет прекращения ее признания, выполняется одно из трех следующих условий.

(i) Эта часть включает только конкретно идентифицированные потоки денежных

средств от финансового актива (или группы аналогичных финансовых активов). Например, если предприятие заключает процентный стрип, по которому контрагент получает право на потоки денежных средств от процентов, но не на основные потоки денежных средств от долгового инструмента, то пункты 3.2.3 – 3.2.9 применяются к потокам денежных средств от процентов.

(ii) Эта часть включает только полную пропорциональную (соразмерную) долю

потоков денежных средств от финансового актива (или группы аналогичных финансовых активов). Например, если предприятие заключает соглашение, по которому контрагент получает право на 90-процентную долю всех потоков денежных средств от долгового инструмента, то пункты 3.2.3 – 3.2.9 применяются к 90 процентам этих потоков денежных средств. Если количество контрагентов более одного, то не требуется, чтобы каждый из них имел пропорциональную долю потоков денежных средств при условии, что передающее предприятие имеет полностью пропорциональную долю.

(iii) Эта часть включает только полную пропорциональную (соразмерную) долю

конкретно идентифицируемых потоков денежных средств от финансового актива (или группы аналогичных финансовых активов). Например, если предприятие заключает соглашение, по которому контрагент получает право на 90-процентную долю потоков денежных средств от процентов по финансовому активу, то пункты 3.2.3 – 3.2.9 применяются к 90 процентам этих потоков денежных средств от процентов. Если количество контрагентов более одного, то не требуется, чтобы каждый из них имел пропорциональную долю конкретно идентифицируемых потоков денежных средств при условии, что передающее предприятие имеет полностью пропорциональную долю.

(b) Во всех остальных случаях пункты 3.2.3 – 3.2.9 применяются ко всему финансовому активу (или ко всей группе аналогичных финансовых активов). Например, если предприятие передает (i) права на первые или последние 90 процентов поступлений денежных средств от финансового актива (или группы финансовых активов) или (ii) права на 90 процентов потоков денежных средств от группы дебиторской задолженности, но предоставляет гарантию на компенсацию покупателю кредитных потерь в размере до 8 процентов от основной суммы дебиторской задолженности, то пункты 3.2.3 – 3.2.9 применяются ко всему этому финансовому активу (или ко всей группе аналогичных финансовых активов).

В пунктах 3.2.3 – 3.2.12 термин «финансовый актив» относится как к части финансового актива (или части группы аналогичных финансовых активов), как это определено в пункте (а) выше, так и ко всему финансовому активу (или всей группе аналогичных финансовых активов).

3.2.3 Предприятие должно прекратить признание финансового актива только тогда, когда:

(a) истекает срок действия договорных прав на потоки денежных средств от этого финансового актива, или

(b) оно передает финансовый актив, как изложено в пунктах 3.2.4 и 3.2.5, и при этом передача удовлетворяет требованиям прекращения признания в соответствии с пунктом 3.2.6.

(См. пункт 3.1.2 относительно продажи финансовых активов на стандартных условиях.)

3.2.4 Предприятие передает финансовый актив только тогда, когда:

(a) оно передает договорные права на получение потоков денежных средств от этого финансового актива; или

(b) сохраняет договорные права на получение потоков денежных средств от финансового актива, но принимает на себя договорное обязательство выплатить эти денежные средства одному или более получателям по соглашению, которое удовлетворяет условиям, приведенным в пункте 3.2.5.

3.2.5 Если предприятие сохраняет договорные права на получение потоков денежных средств от финансового актива («первоначального актива»), но принимает на себя договорное обязательство выплатить эти денежные средства одному или более предприятиям («конечным получателям»), это предприятие рассматривает данную операцию как передачу финансового актива только тогда, когда выполняются все три следующие условия.

(a) Предприятие не имеет обязательства выплатить суммы конечным получателям, если оно не получит эквивалентные суммы по первоначальному активу. Выдача предприятием краткосрочных авансов с правом полного возмещения выданной суммы плюс начисленные проценты по рыночной ставке, не нарушает это условие.

(b) Условиями договора по передаче денежных средств предприятию запрещается продавать или отдавать в залог первоначальный актив, за исключением передачи его конечным получателям в качестве обеспечения обязательства выплатить им денежные средства.

(c) У предприятия есть обязательство перечислять денежные средства, собираемые от имени конечных получателей, без существенных задержек. Кроме того, у предприятия нет права реинвестировать такие денежные средства, за исключением инвестиций в денежные средства или эквиваленты денежных средств (как определено в МСФО (IAS) 7 «Отчет о движении денежных средств»), в течение короткого периода проведения расчетов от даты получения денежных средств до даты требуемого перечисления их конечным получателям, при этом проценты, заработанные от такой инвестиции, передаются конечным получателям.

3.2.6 Когда предприятие передает финансовый актив (см. пункт 3.2.4), ему следует оценить степень, в которой оно сохраняет риски и вознаграждения, связанные с владением финансовым активом. В этом случае:

(a) если предприятие передает практически все риски и вознаграждения, связанные с владением финансовым активом, то оно должно прекратить признание финансового актива и признать отдельно в качестве активов или обязательств те права и обязательства, которые были созданы или сохранены при передаче.

(b) если предприятие сохраняет практически все риски и вознаграждения, связанные с владением финансовым активом, то оно должно продолжать признавать финансовый актив.

(c) если предприятие не передает и не сохраняет практически все риски и вознаграждения, связанные с владением финансовым активом, то оно должно определить, сохранило ли оно контроль над финансовым активом. В этом случае:

(i) если предприятие не сохранило контроль, то оно должно прекратить признание

финансового актива и признать отдельно в качестве активов или обязательств те права и обязательства, которые были созданы или сохранены при передаче.

(ii) если предприятие сохранило контроль, то оно должно продолжать признание

финансового актива в той степени, в которой оно продолжает участвовать в финансовом активе (см. пункт 3.2.16).

3.2.7 Передача рисков и вознаграждений (см. пункт 3.2.6) оценивается путем сравнения риска изменения сумм и сроков чистых денежных потоков от переданного актива, которому подвержено предприятие до и после его передачи. Предприятие сохранило практически все риски и вознаграждения, связанные с владением финансовым активом, если риск изменения приведенной стоимости будущих чистых потоков денежных средств от финансового актива, которому подвергается предприятие, существенно не меняется в результате передачи (например, в связи с тем, что предприятие продало финансовый актив по договору с условием обратной покупки по фиксированной цене или по цене продажи плюс доход кредитора). Предприятие передало практически все риски и вознаграждения, связанные с владением финансовым активом, если риск этих изменений более не является значительным по отношению к общим возможным изменениям приведенной стоимости будущих чистых потоков денежных средств, связанных с финансовым активом (например, в связи с тем, что предприятие продало финансовый актив на условии возможности его выкупить обратно только по справедливой стоимости на момент обратной покупки или передало полностью пропорциональную долю потоков денежных средств от большего финансового актива по такому соглашению, как участие в займе, которое отвечает условиям пункта 3.2.5).

3.2.8 Во многих случаях бывает очевидным, что предприятие передало либо сохранило практически все риски и вознаграждения, связанные с владением финансовым активом, и нет необходимости в выполнении каких-либо расчетов. В других случаях необходимо рассчитать и сравнить риски предприятия, связанные с изменением приведенной стоимости будущих чистых потоков денежных средств до и после передачи. Расчет и сравнение делаются с использованием в качестве ставки дисконтирования соответствующей текущей рыночной процентной ставки. Во внимание принимаются все обоснованно возможные изменения чистых потоков денежных средств, при этом большее значение придается тем результатам, вероятность возникновения которых выше.

3.2.9 Сохранение предприятием контроля (см. пункт 3.2.6(с)) над переданным активом зависит от возможности принимающей стороны продать актив. Если у принимающей стороны есть практическая возможность продать весь актив несвязанной третьей стороне, и при этом принимающая сторона может использовать такую возможность в одностороннем порядке, без необходимости налагать дополнительные ограничения на такую передачу, то предприятие не сохранило контроль. Во всех других случаях предприятие сохраняет контроль.

Передачи, удовлетворяющие требованиям для прекращения признания

3.2.10 Если предприятие передает финансовый актив в полном объеме таким образом, что передача удовлетворяет требованиям для прекращения признания, и сохраняет право обслуживать финансовый актив за вознаграждение, то оно должно признать актив или обязательство по такому контракту на обслуживание. Если ожидается, что подлежащее получению вознаграждение не компенсирует предприятию осуществление обслуживания в достаточной мере, то должно быть признано обязательство по обслуживанию по справедливой стоимости. Если ожидается, что подлежащее получению вознаграждение будет более чем достаточной компенсацией за обслуживание, должен быть признан актив по обслуживанию, представленный правом на осуществление обслуживания, в размере, определенном на основе распределения балансовой стоимости большего финансового актива в соответствии с пунктом 3.2.13.

3.2.11 Если в результате передачи признание финансового актива прекращено в полном объеме, но передача приводит к появлению у предприятия нового финансового актива или принятию нового финансового обязательства, или обязательства по обслуживанию, то предприятие должно признать новый финансовый актив, финансовое обязательство или обязательство по обслуживанию по справедливой стоимости.

3.2.12 При прекращении признания финансового актива в полном объеме разница между:

(a) балансовой стоимостью (оцененной на дату прекращения признания) и

(b) суммой полученного возмещения (включая новый полученный актив за вычетом нового принятого обязательства)

должна быть признана в составе прибыли или убытка.

3.2.13 Если переданный актив является частью большего финансового актива (например, когда предприятие передает потоки денежных средств от процентов, являющиеся частью долгового инструмента, см. пункт 3.2.2(а), и эта переданная часть удовлетворяет требованиям для прекращения признания в полном объеме, то предшествующая балансовая стоимость большего финансового актива должна быть распределена между частью, признание которой продолжается, и частью, признание которой прекращено, основываясь на относительной справедливой стоимости этих частей на дату передачи. Для этой цели сохраняемый актив по обслуживанию должен быть отражен в учете как часть, признание которой продолжается. Разница между

(a) балансовой стоимостью (оцененной на дату прекращения признания), отнесенной на часть, признание которой прекращено, и

(b) суммой возмещения, полученного за часть, признание которой прекращено (включая новый полученный актив за вычетом нового принятого обязательства)

должна быть признана в составе прибыли или убытка.

3.2.14 Если предприятие распределяет предыдущую балансовую стоимость большего финансового актива между частью, признание которой продолжается, и частью, признание которой прекращено, то должна быть оценена справедливая стоимость той части, признание которой продолжается. Если у предприятия имеется опыт продажи частей активов, аналогичных части, признание которой продолжается, или существуют другие рыночные операции для подобных частей активов, то последние цены фактических операций обеспечивают наилучшую оценку справедливой стоимости этой части актива. Если не существует котируемой цены или недавних рыночных операций, которые могли бы служить основанием для определения справедливой стоимости части актива, признание которой продолжается, наилучшей оценкой является разница между справедливой стоимостью большего финансового актива в целом и возмещением, полученным от принимающей стороны за часть актива, признание которой прекращено.

Передачи, не удовлетворяющие требованиям для прекращения признания

3.2.15 Если передача не приводит к прекращению признания, потому что предприятие сохранило практически все риски и вознаграждения, связанные с владением переданным активом, то предприятие должно продолжать признавать переданный актив в полном объеме и должно признать финансовое обязательство в отношении полученного возмещения. В последующие периоды предприятие должно признавать все доходы от переданного актива и все расходы, понесенные по финансовому обязательству.

Продолжающееся участие в переданных активах

3.2.16 Если предприятие ни передало, ни сохранило практически все риски и вознаграждения, связанные с владением переданным активом, и сохранило контроль над переданным активом, то предприятие продолжает признавать переданный актив в той степени, в какой продолжается его участие в данном активе. Степень продолжающегося участия предприятия в переданном активе является степенью, в которой оно подвержено риску изменения стоимости переданного актива.

Например:

(a) Если продолжающееся участие предприятия принимает форму гарантии по переданному активу, то степень продолжающегося участия предприятия является наименьшей величиной из (i) величины актива и (ii) максимальной суммы полученного возмещения, которую предприятие может быть обязано вернуть («сумма гарантии»).

(b) Если продолжающееся участие предприятия принимает форму выпущенного или купленного опциона (или того и другого вместе) на переданный актив, то степень продолжающегося участия предприятия является величиной переданного актива, который предприятие может выкупить. Однако в случае выпущенного опциона на продажу актива, оцениваемого по справедливой стоимости, степень продолжающегося участия предприятия ограничена наименьшей величиной из справедливой стоимости переданного актива и цены исполнения опциона (см. пункт В3.2.13).

(c) Если продолжающееся участие предприятия принимает форму опциона, погашаемого денежными средствами, или аналогичного условия в отношении переданного актива, то степень продолжающегося участия предприятия оценивается таким же образом, как и в результате опционов, погашаемых неденежными средствами, как изложено в пункте (b) выше.

3.2.17 Если предприятие продолжает признавать актив в той степени, в которой оно продолжает участвовать в нем, то предприятие также признает связанное обязательство. Несмотря на другие требования настоящего стандарта, касающиеся оценки, переданный актив и связанное обязательство оцениваются на основе, отражающей права и обязательства, которые сохранило предприятие. Связанное обязательство оценивается таким образом, что чистая балансовая стоимость переданного актива и связанного обязательства является:

(a) амортизированной стоимостью прав и обязательств, сохраненных предприятием, если переданный актив оценивается по амортизированной стоимости; или

(b) равной справедливой стоимости сохраненных предприятием прав и обязательств, оцениваемых на самостоятельной основе, если переданный актив оценивается по справедливой стоимости.

3.2.18 Предприятие должно продолжать признавать любой доход, возникающий от переданного актива, в той степени, в которой оно продолжает участвовать в нем, и должно признавать расходы, понесенные по связанному обязательству.

3.2.19 В целях последующей оценки признанные изменения в справедливой стоимости переданного актива и связанного обязательства учитываются последовательно в соответствии с пунктом 5.7.1 и не должны взаимозачитываться.

3.2.20 Если предприятие продолжает участвовать только в части финансового актива (например, когда предприятие сохраняет право обратной покупки части переданного актива или сохраняет остаточную долю в этом активе, которая не приводит к сохранению практически всех рисков и вознаграждений, связанных с владением активом, и при этом предприятие сохраняет контроль), то предприятие распределяет предыдущую балансовую стоимость финансового актива между частью, которую оно продолжает признавать в результате своего продолжающегося участия, и частью, признание которой прекращено, основываясь на относительной справедливой стоимости этих частей на дату передачи. Для этих целей применяются требования пункта 3.2.14. Разница между

(a) балансовой стоимостью (оцененной на дату прекращения признания), отнесенной на часть, которая более не признается, и

(b) суммой возмещения, полученного за часть, признание которой прекращено,

должна быть признана в составе прибыли или убытка.

3.2.21 Если переданный актив оценивается по амортизированной стоимости, то возможность, предусмотренная настоящим стандартом, классифицировать финансовое обязательство как учитываемое по справедливой стоимости через прибыль или убыток, не распространяется на связанное обязательство.

Все передачи

3.2.22 Если продолжается признание переданного актива, то актив и связанное обязательство не должны взаимозачитываться. Аналогичным образом, предприятие не должно взаимозачитывать доходы, возникающие от переданного актива, с расходами, понесенными по связанному обязательству (см. МСФО (IAS) 32 «Финансовые инструменты: представление информации», пункт 42).

3.2.23 Если передающая сторона предоставляет неденежное обеспечение (такое, как долговой или долевой инструмент) принимающей стороне, то учет этого обеспечения передающей и получающей сторонами зависит от того, имеет ли получающая сторона право продать или перезаложить это обеспечение, и от того, выполнила передающая сторона свои обязательства или нет.

Передающая и принимающая стороны должны отражать в учете такое обеспечение следующим образом:

(a) Если получающая сторона имеет право, согласно договору или общепринятой практике, продать или перезаложить это обеспечение, то передающая сторона должна переклассифицировать такой актив в своем отчете о финансовом положении (например, в качестве заемного актива, отданного в залог долевого инструмента или дебиторской задолженности по обратной покупке) отдельно от других активов.

(b) Если принимающая сторона продает обеспечение, переданное ей в залог, то она должна признавать поступления от продажи и оцененное по справедливой стоимости обязательство, вернуть это обеспечение.

(c) Если передающая сторона не выполняет условия договора и не имеет права получить обратно такое обеспечение, то она должна прекратить признание этого обеспечения, а принимающая сторона должна признать это обеспечение в качестве своего актива, первоначально оцененного по справедливой стоимости, или, если она уже продала это обеспечение, то прекратить признание своего обязательства по возврату этого обеспечения.

(d) за исключением случаев, предусмотренных в пункте (с), передающая сторона должна продолжать учитывать это обеспечение как свой актив, а принимающая сторона не должна учитывать это обеспечение как актив.

3.3 Прекращение признания финансовых обязательств

3.3.1 Предприятие исключает финансовое обязательство (или часть финансового обязательства) из отчета о финансовом положении только тогда, когда оно погашено, то есть когда указанное в договоре обязательство исполнено, или аннулировано, или срок его действия истек.

3.3.2 Обмен между существующими заемщиком и кредитором долговыми инструментами, условия которых существенно различаются, должен отражаться в учете как погашение первоначального финансового обязательства и признание нового финансового обязательства. Аналогичным образом, значительное изменение условий существующего финансового обязательства или его части (независимо от того, связано это изменение с финансовыми трудностями должника или нет) следует учитывать как погашение первоначального финансового обязательства и признание нового финансового обязательства.

3.3.3 Разница между балансовой стоимостью погашенного или переданного другой стороне финансового обязательства (или части финансового обязательства) и выплаченным возмещением, включая любые переданные неденежные активы или принятые обязательства, должна быть признана в составе прибыли или убытка.

3.3.4 Если предприятие выкупает часть своего финансового обязательства, оно должно распределить предыдущую балансовую стоимость финансового обязательства между частью, признание которой продолжается, и частью, признание которой прекращено, основываясь на относительной справедливой стоимости этих частей на дату выкупа. Разница между (a) балансовой стоимостью, отнесенной на часть, признание которой прекращено, и (b) выплаченным возмещением за часть, признание которой прекращено, включая переданные неденежные активы или принятые обязательства, должна быть признана в составе прибыли или убытка.

Глава 4 Классификация

4.1 Классификация финансовых активов

4.1.1 За исключением случаев, когда применяется пункт 4.1.5, предприятие классифицирует финансовые активы как оцениваемые впоследствии по амортизированной стоимости или справедливой стоимости, исходя из:

(a) Бизнес-модели предприятия, используемой для управления финансовыми активами; и

(b) Характеристик финансового актива, связанных с предусмотренными договором потоками денежных средств

4.1.2 Финансовый актив оценивается по амортизированной стоимости, если выполняются оба из следующих условий:

(a) Актив удерживается в рамках бизнес-модели, целью которой является удержание активов для получения предусмотренных договором потоков денежных средств.

(b) Договорные условия финансового актива обуславливают получение в указанные сроки потоков денежных средств, являющихся исключительно платежами основного долга и процентов на непогашенную сумму основного долга.

В пунктах B4.1.1 – B4.1.26 даны рекомендации о том, как применять эти условия.

4.1.3 В контексте применения пункта 4.1.2(b) проценты являются возмещением временной стоимости денег и кредитных рисков, связанных с непогашенной основной суммой в течение определенного периода времени.

4.1.4 Финансовый актив оценивается по справедливой стоимости, за исключением случаев, когда он оценивается по амортизированной стоимости в соответствии с пунктом 4.1.2.

Возможность классификации финансового актива как «оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка»

4.1.5 Независимо от положений пунктов 4.1.1 – 4.1.4, предприятие может при первоначальном признании безотзывно классифицировать финансовый актив как оцениваемый по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, если это устраняет или значительно сокращает непоследовательность в применении принципов оценки или признания (иногда именуемую «учетным несоответствием»), которая в противном случае возникла бы при оценке активов или обязательств или признании связанной с ними прибыли и убытков с использованием различных основ (см. пункты В4.1.29 – В4.1.32).

4.1.6 МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» требует, чтобы предприятие раскрывало информацию о финансовых активах, которые оно классифицировало как оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка.

4.2 Классификация финансовых обязательств

4.2.1 Предприятие классифицирует все финансовые обязательства как оцениваемые впоследствии по амортизированной стоимости с использованием метода эффективной ставки процента, за исключением:

(a) финансовых обязательств, оцениваемых по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка. Такие обязательства, включая производные инструменты, которые являются обязательствами, впоследствии оцениваются по справедливой стоимости.

(b) финансовых обязательств, которые возникают в том случае, когда передача финансового актива не удовлетворяет требованиям для прекращения признания или когда применяется принцип продолжающегося участия. Пункты 3.2.15 и 3.2.17 применяются к оценке таких финансовых обязательств.

(c) договоров финансовой гарантии, согласно определению, изложенному в Приложении A. После первоначального признания эмитент такого договора (если не применяется пункт 4.2.1(a) или (b)), впоследствии оценивает такой договор по наибольшей величине из:

(i) суммы, определенной в соответствии с МСФО (IAS) 37 «Резервы, условные обязательства и условные активы», и

(ii) первоначально признанной суммы (см. пункт 5.1.1) за вычетом, в случае необходимости, накопленной амортизации, признанной в соответствии с МСФО (IAS) 18 «Выручка».

(d) обязательства по предоставлению займа по процентной ставке ниже рыночной. После первоначального признания эмитент такого обязательства (если не применяется пункт 4.2.1(a)) впоследствии оценивает его по наибольшей величине из:

(i) суммы, определенной в соответствии с МСФО (IAS) 37, и

(ii) первоначально признанной суммы (см. пункт 5.1.1) за вычетом, в случае необходимости, накопленной амортизации, признанной в соответствии с МСФО (IAS) 18.

Возможность классификации финансового обязательства как «оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка»

4.2.2 При первоначальном признании предприятие может безотзывно классифицировать финансовое обязательство как оцениваемое по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, если это разрешено в соответствии с параграфом 4.3.5 или обеспечивает представление более релевантной информации, поскольку либо

(a) устраняет или значительно сокращает несоответствие оценки или признания (иногда именуемое «учетным несоответствием»), которое в противном случае возникло бы при оценке активов или обязательств или признании связанной с ними прибылей и убытков с использованием различных основ; либо

(b) управление группой финансовых обязательств или группой финансовых активов и финансовых обязательств и оценка относящихся к такой группе результатов осуществляются на основе справедливой стоимости в соответствии с задокументированной стратегией управления рисками или инвестиционной стратегией, а ключевым членам руководящего персонала предприятия (в соответствии с определением, изложенным в МСФО (IAS) 24 «Раскрытие информации о связанных сторонах»), например, совету директоров и генеральному директору предприятия, предоставляется внутренняя информация о такой группе, сформированная на той же основе.

4.2.3 МСФО (IFRS) 7 требует, чтобы предприятие раскрывало информацию о финансовых обязательствах, которые оно классифицировало как оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка.

4.3 Встроенные производные инструменты

4.3.1 Встроенный производный инструмент – часть гибридного договора, который также включает

непроизводный основной договор, и при этом некоторые потоки денежных средств от комбинированного инструмента меняются аналогично потокам денежных средств от самостоятельного производного инструмента. Встроенный производный инструмент определяет изменение некоторых или всех потоков денежных средств, которые в противном случае определялись бы договором, согласно оговоренной ставке процента, цене финансового инструмента, цене товара, курсу обмена валют, индексу цен или ставок, кредитному рейтингу или кредитному индексу или какой-либо другой переменной, при условии, что в случае с нефинансовой переменной она не является специфической для какой-либо из сторон по договору. Производный инструмент, который привязан к финансовому инструменту, однако, по договору может быть передан независимо от такого инструмента или предусматривает наличие контрагента, который не является контрагентом по финансовому инструменту, является не встроенным производным инструментом, а независимым инструментом.

Гибридный договор, который включает основной договор, являющийся финансовым активом

4.3.2 Если гибридный договор включает основной договор, который является активом в контексте настоящего МСФО (IFRS), то предприятие применяет требования, изложенные в пунктах 4.1.1 – 4.1.5 ко всему гибридному договору.

Другие гибридные договоры

4.3.3 Если гибридный договор включает основной договор, который не является активом в контексте

настоящего стандарта, то встроенный производный инструмент должен быть отделен от основного

договора и отражен в учете как производный инструмент в соответствии с данным стандартом,

если, и только если:

(a) экономические характеристики и риски встроенного производного инструмента не имеют тесной связи с экономическими характеристиками и рисками основного договора (см. пункты B4.3.5 и B4.3.8);

(b) независимый инструмент, предусматривающий условия, аналогичные условиям встроенного производного инструмента, подпадает под определение производного инструмента; и

(c) гибридный договор не оценивается по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка (т.е. производный инструмент, встроенный в финансовый актив или финансовое обязательство, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, не является независимым).

4.3.4 Если встроенный производный инструмент является независимым, основной договор отражается в учете в соответствии с надлежащим МСФО. Настоящий стандарт не оговаривает обязательного отдельного отражения встроенных финансовых инструментов в отчете о финансовом положении.

4.3.5 Несмотря на положения пунктов 4.3.3 и 4.3.4, если договор содержит один или более встроенных производных инструментов и основной договор не является активом, попадающим в сферу действия настоящего стандарта, предприятие может классифицировать весь гибридный договор как оцениваемый по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, за исключением следующих случаев:

(a) встроенный производный инструмент (инструменты) не вызывает значительного изменения потоков денежных средств по сравнению с теми, которые в противном случае потребовались бы согласно договору; или

(b) даже без проведения глубокого анализа или при полном отказе от анализа в случае первоначального рассмотрения аналогичного гибридного инструмента очевидно, что нельзя отделять встроенный производный инструмент (инструменты), например, встроенный в заем опцион на досрочное погашение, который позволяет держателю осуществлять досрочный возврат займа приблизительно по его амортизированной стоимости.

4.3.6 Если предприятие должно отделить встроенный производный инструмент от основного договора согласно требованиям настоящего стандарта, однако не в состоянии отдельно оценить встроенный производный инструмент при приобретении или на конец последующего отчетного периода, оно должно классифицировать весь гибридный договор как «оцениваемый по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка».

4.3.7 Если предприятие не может достоверно оценить справедливую стоимость встроенного производного инструмента исходя из его условий, то справедливая стоимость встроенного производного инструмента – это разница между справедливой стоимостью гибридного договора и справедливой стоимостью основного договора, если они могут быть определены согласно настоящему стандарту. Если предприятие не может оценить справедливую стоимость встроенного производного инструмента с использованием указанного метода, то применяется пункт 4.3.6 и гибридный контракт классифицируется как «оцениваемый по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка».

4.4 Реклассификация

4.4.1 Предприятие должно реклассифицировать финансовые активы в соответствии с пунктами 4.1.1– 4.1.4 только тогда, когда предприятие вносит изменения в бизнес-модель, используемую для управления финансовыми активами, которые затрагивают указанные активы.

4.4.2 Предприятие не должно реклассифицировать финансовые обязательства.

4.4.3 Представленные ниже изменения обстоятельств не являются реклассификацией в контексте пунктов 4.4.1 и 4.4.2:

(a) производный инструмент, который ранее классифицировался и являлся эффективным инструментом хеджирования при хеджировании денежных потоков или чистых инвестиций, более не удовлетворяет критериям классификации в указанном качестве;

(b) производный инструмент классифицируется и становится эффективным инструментом хеджирования при хеджировании денежных потоков или чистых инвестиций;

Глава 5. Оценка

5.1 Первоначальная оценка

5.1.1 При первоначальном признании предприятие оценивает финансовый актив или финансовое обязательство по справедливой стоимости плюс или минус, в случае финансового актива или финансового обязательства, не учитываемых по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, затраты по сделке, которые напрямую связаны с приобретением или выпуском такого финансового актива или финансового обязательства.

5.1.1A Однако, если справедливая стоимость финансового актива или финансового обязательства при первоначальном признании отличается от цены операции, то в этом случае предприятие должно применять пункт В5.1.2А.

5.1.2 При использовании предприятием учета по дате расчетов для актива, который впоследствии оценивается

по амортизируемой стоимости, такой актив первоначально признается по справедливой стоимости на

дату заключения сделки (см. пункты B3.1.3–B3.1.6).

5.2 Последующая оценка финансовых активов

5.2.1 После первоначального признания предприятие оценивает финансовый актив в соответствии с пунктами 4.1.1-4.1.5 по справедливой стоимости или амортизированной стоимости (см. пункты 9 и AG5-AG8 МСФО (IAS) 39).

5.2.2 Предприятие применяет требования к обесценению, изложенные в пунктах 58-65 и AG84-AG93 МСФО (IAS) 39, к финансовым активам, оцениваемым по амортизированной стоимости.

5.2.3 Предприятие применяет требования к учету хеджирования, изложенные в пунктах 89-102 МСФО (IAS) 39, к финансовому активу, который классифицируется как хеджируемая статья (см. пункты 78-84 и AG98-AG101 МСФО (IAS) 39).

5.3 Последующая оценка финансовых обязательств

5.3.1 После первоначального признания предприятие оценивает финансовое обязательство в соответствии с пунктами 4.2.1-4.2.2.

5.3.2 Предприятие применяет требования к учету хеджирования, изложенные в пунктах 89-102 МСФО (IAS) 39, к финансовому обязательству, которое классифицируется как хеджируемая статья (см. пункты 78-84 и AG98-AG101 МСФО (IAS) 39).

5.4.1 - [удалены]

5.4.3

5.5 Оценка по амортизированной стоимости – не используется

5.6 Реклассификация финансовых активов

5.6.1 Если предприятие реклассифицирует финансовые активы в соответствии с пунктом 4.4.1, оно должно осуществить реклассификацию перспективно с даты реклассификации. Предприятие не должно пересчитывать ранее признанные прибыли, убытки или проценты.

5.6.2 Если в соответствии с пунктом 4.4.1 предприятие реклассифицирует финансовый актив в категорию активов, оцениваемых по справедливой стоимости, его справедливая стоимость оценивается по состоянию на дату реклассификации. Любой доход или убыток, являющиеся результатом разницы между предыдущей балансовой и справедливой стоимостью, признаются в составе прибыли или убытка.

5.6.3 Если в соответствии с пунктом 4.4.1 предприятие реклассифицирует финансовый актив в категорию активов, оцениваемых по амортизированной стоимости, его справедливая стоимость на дату реклассификации становится новой балансовой стоимостью такого актива.

5.7 Прибыль и убытки

5.7.1 Прибыль или убыток от финансового актива или финансового обязательства, оцениваемых по

справедливой стоимости, признаются в составе прибыли или убытка, за исключением следующих

случаев:

(a) финансовый актив или обязательство является частью отношений хеджирования (см. пункты 89-102 МСФО (IAS) 39);

(b) финансовый актив или обязательство является инвестицией в долевой инструмент, и предприятие приняло решение о представлении прибыли и убытков от таких инвестиций в составе прочего совокупного дохода в соответствии с пунктом 5.7.5; или

(c) финансовое обязательство классифицировано как «оцениваемое по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка», и предприятие обязано представлять последствия изменений кредитного риска, связанного с обязательством, в составе прочего совокупного дохода в соответствии с пунктом 5.7.7.

5.7.2 Прибыль или убыток от финансового актива, который оценивается по амортизированной стоимости и не является частью отношений хеджирования (см. пункты 89-102 МСФО (IAS) 39), признается в составе прибыли или убытка при прекращении признания такого финансового актива либо при его обесценении или реклассификации в соответствии с пунктом 5.6.2, а также посредством амортизации. Прибыль или убыток от финансового обязательства, которое оценивается по амортизированной стоимости и не является частью отношений хеджирования (см. пункты 89-102 МСФО (IAS) 39), признается в составе прибыли или убытка при прекращении признания финансового обязательства, а также через процесс амортизации.

5.7.3 Прибыль или убыток от финансовых активов или финансовых обязательствах, которые являются хеджируемыми статьями (см. пункты 78-84 и AG98-AG101 МСФО (IAS) 39), признаются в соответствии с пунктами 89-102 МСФО (IAS) 39.

5.7.4 Если предприятие признает финансовые активы, используя учет по дате расчета (см. пункт 3.1.2 и пункты B3.1.3 и B3.1.6), то любое изменение справедливой стоимости актива, который будет получен в течение периода между датой заключения сделки и датой расчета, не признается в отношении активов, оцениваемых по амортизированной стоимости (кроме убытков от обесценения). Что касается активов, оцениваемых по справедливой стоимости, изменение в справедливой стоимости признается в составе прибыли или убытка или в составе прочего совокупного дохода в соответствии с пунктом 5.7.1.

Инвестиции в долевые инструменты

5.7.5 При первоначальном признании предприятие может принять не подлежащее отмене решение представлять в составе прочего совокупного дохода последующие изменения справедливой стоимости инвестиции в долевой инструмент, не предназначенный для торговли, который попадает в сферу применения настоящего стандарта.

5.7.6 Если предприятие принимает решение, указанное в пункте 5.7.5, оно должно признать в составе прибыли

или убытка дивиденды, полученные от такой инвестиции, при установлении права предприятия на получение дивидендов в соответствии с МСФО (IAS) 18.

Обязательства, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка

5.7.7 Предприятие представляет доход или убыток от финансового обязательства, оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, следующим образом:

(a) Величина изменения справедливой стоимости финансового обязательства, которая относится на изменение кредитного риска по такому обязательству, должна быть представлена в составе прочего совокупного дохода (см. пункты B5.7.13-B5.7.20), и

(b) оставшаяся величина изменения справедливой стоимости обязательства должна быть представлена в составе прибыли или убытка,

за исключением тех случаев, когда влияние изменений кредитного риска по обязательству, описанных в пункте (a) привело бы к возникновению или увеличению учетного несоответствия в прибыли или убытке (в случае чего применяется пункт 5.7.8). Пункты B5.7.5-B5.7.7 и B5.7.10-B5.7.12 содержат руководство по определению того, было ли создано или увеличено учетное несоответствие.

5.7.8 Если требования, изложенные в пункте 5.7.7, создадут или увеличат учетное несоответствие в прибыли или убытке, предприятие должно представить все доходы или убытки от такого обязательства (включая влияние изменений кредитного риска по такому обязательству) в составе прибыли или убытка.

5.7.9 Несмотря на требования, изложенные в пунктах 5.7.7 и 5.7.8, предприятие должно представить в составе прибыли или убытка все доходы и убытки от обязательств по займам и договоров финансовой гарантии, оцениваемых по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка.

Глава 6. Учет хеджирования – не используется

Глава 7. Дата вступления в силу и переход к новому порядку учета

7.1 Дата вступления в силу

7.1.1 Организация должна применять настоящий стандарт в отношении годовых периодов, начинающихся 1 января 2015 года или после этой даты. Досрочное применение разрешается. Однако если организация принимает решение о досрочном применении настоящего стандарта и ранее не применяла МСФО (IFRS) 9, выпущенный в 2009 году, она должна применять все требования настоящего стандарта одновременно (см. также пункт 7.3.2). Если организация применяет настоящий МСФО в своей финансовой отчетности за период, начинающийся до 1 января 2015 года, то она обязана раскрыть этот факт и одновременно с этим применять поправки, изложенные в Приложении С.

7.1.2 МСФО (IFRS) 10 и МСФО (IFRS) 11 «Совместная деятельность», выпущенные в мае 2011 года, внесли поправки в пункты 3.2.1, B3.2.1–B3.2.3, B4.3.12(c), B5.7.15, C11 и C30 и удалили пункты C23—C28, а также заголовки к ним. Предприятие должно применять данные поправки при применении МСФО (IFRS) 10 и МСФО (IFRS) 11.

7.1.3 МСФО (IFRS) 13 «Оценка справедливой стоимости», выпущенный в мае 2011 года, внес поправки в пункты 3.2.14, 4.3.7, 5.1.1, 5.2.1, 5.4.1, 5.6.2, 7.2.5, 7.2.11, 7.2.12, определение справедливой стоимости в приложении А, пункты B3.2.11, B3.2.17, B5.1.1, B5.2.2, B5.4.8, B5.4.14, B5.4.16, B5.7.20, C3, C11, C26, C28, C30, C49 и C53, удалил пункты 5.4.2, B5.4.1–B5.4.13 и добавил пункты 5.1.1A, B5.1.2A и B5.2.2A. Предприятие должно применять данные поправки при применении МСФО (IFRS) 13.

7.2 Переход к новому порядку учета

7.2.1 Предприятие должно применять настоящий стандарт ретроспективно в соответствии с МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки», за исключением случаев, указанных в пунктах 7.2.4–7.2.15. Настоящий стандарт не должен применяться к статьям, признание которых уже было прекращено на дату первоначального применения.

7.2.2 В контексте условий перехода к новому порядку учета, изложенных в пунктах 7.2.1 и 7.2.3-7.2.16, датой первоначального применения является дата, когда предприятие впервые применяет требования настоящего стандарта. Датой первоначального применения может быть:

(a) любая дата между выпуском настоящего стандарта и 31 декабря 2010 г., а для предприятий, впервые применяющих настоящий стандарт, до 1 января 2011 г., или

(b) начало первого отчетного периода, в котором предприятие применяет настоящий стандарт, а для предприятия, впервые применяющего настоящий стандарт, 1 января 2011 г. или более поздняя дата.

7.2.3 Если дата первоначального применения не является началом отчетного периода, предприятие должно раскрыть этот факт и причины использования такой даты первоначального применения.

7.2.4 На дату первоначального применения предприятие должно оценить, удовлетворяет ли финансовый актив условию, изложенному в пункте 4.1.2(а), исходя из фактов и обстоятельств, сложившихся на дату первоначального применения. Определенная в результате этого классификация должна применяться ретроспективно, независимо от бизнес-модели предприятия в предыдущих отчетных периодах.

7.2.5 Если предприятие оценивает гибридный договор по справедливой стоимости в соответствии с пунктом 4.1.4 или пунктом 4.1.5, но справедливая стоимость гибридного договора не была оценена в сравнительных отчетных периодах, то справедливая стоимость гибридного договора в сравнительных отчетных периодах должна равняться сумме справедливых стоимостей компонентов (т.е. непроизводного основного договора и встроенного производного финансового инструмента) на конец каждого сравнительного отчетного периода.

7.2.6 На дату первоначального применения предприятие должно признать разницу между справедливой стоимостью всего гибридного договора по состоянию на дату первоначального применения и суммой справедливых стоимостей компонентов гибридного договора по состоянию на дату первоначального применения:

(a) в начальном сальдо нераспределенной прибыли отчетного периода первоначального применения, если предприятие впервые применяет настоящий стандарт на начало отчетного периода, или

(b) в составе прибыли или убытка, если предприятие впервые применяет настоящий стандарт в течение отчетного периода.

7.2.7 На дату первоначального применения предприятие может классифицировать:

(a) финансовый актив как «оцениваемый по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка» в соответствии с пунктом 4.1.5, или

(b) инвестицию в долевой инструмент как «оцениваемую по справедливой стоимости в составе прочего совокупного дохода» в соответствии с пунктом 5.7.5.

Такая классификация должна быть сделана на основе фактов и обстоятельств, сложившихся на дату первоначального применения. Данная классификация должна применяться ретроспективно.

7.2.8 На дату первоначального применения предприятие:

(a) должно отменить свою предыдущую классификацию финансового актива как «оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка», если этот финансовый актив не удовлетворяет условиям, изложенным в пункте 4.1.5.

(b) может отменить свою предыдущую классификацию финансового актива как «оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка», если этот финансовый актив удовлетворяет условию, изложенному в пункте 4.1.5.

Такая отмена должна быть сделана на основе фактов и обстоятельств, сложившихся на дату первоначального применения. Данная классификация применяется ретроспективно.

7.2.9 На дату первоначального применения предприятие:

(a) может классифицировать финансовое обязательство как «оцениваемое по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка» в соответствии с пунктом 4.2.2 (a).

(b) должно отменить свою предыдущую классификацию финансового обязательства как «оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка», если такая классификация была сделана при первоначальном признании в соответствии с условием, которое теперь изложено в пункте 4.2.2 (a), и не удовлетворяет указанному условию на дату первоначального применения.

(c) может отменить свою предыдущую классификацию финансового обязательства как «оцениваемого по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка», если такая классификация была сделана при первоначальном признании в соответствии с условием, которое теперь изложено в пункте 4.2.2 (a), и удовлетворяет указанному условию на дату первоначального применения.

Такая классификация и отмена должны быть сделаны на основе фактов и обстоятельств, сложившихся на дату первоначального применения. Данная классификация применяется ретроспективно.

7.2.10 Если для организации практически неосуществимо (в соответствии с определением, изложенным в МСФО (IAS) 8) применить метод эффективной процентной ставки или требования к обесценению, предписанные пунктами 58-65 и AG84-AG93 МСФО (IAS) 39, на ретроспективной основе, организация должна рассматривать справедливую стоимость финансового актива или финансового обязательства на конец каждого сравнительного периода как его амортизированную стоимость, если организация производит пересчет предыдущих периодов. Если для организации практически неосуществимо (в соответствии с определением, изложенным в МСФО (IAS) 8) применить метод эффективной процентной ставки или требования к обесценению, предписанные пунктами 58-65 и AG84-AG93 МСФО (IAS) 39, на ретроспективной основе, справедливая стоимость финансового актива или финансового обязательства на дату первоначального применения должна расцениваться как новая амортизированная стоимость данного финансового актива или финансового обязательства на дату первоначального применения настоящего стандарта.

7.2.11 Если предприятие ранее отражало инвестиции в долевой инструмент, который не имеет котируемой цены на идентичный инструмент на активном рынке (т.е. исходные данные 1 Уровня) (или производный инструмент, связанный с долевым инструментом, расчеты по которому должны производиться путем поставки такого долевого инструмента) по себестоимости в соответствии с МСФО (IAS) 39, то на дату первоначального применения оно должно оценить этот инструмент по справедливой стоимости. Разница между прежней балансовой стоимостью и справедливой стоимостью признается в начальном сальдо нераспределенной прибыли за отчетный период, который включает дату первоначального применения.

7.2.12 Если предприятие ранее отражало производное обязательство, связанное с долевым инструментом, расчеты по которому должны производиться путем поставки такого долевого инструмента, который не имеет котируемой цены на идентичный инструмент на активном рынке (т.е. исходные данные 1 Уровня), по себестоимости в соответствии с МСФО (IAS) 39, то оно должно оценить указанное производное обязательство по справедливой стоимости на дату первоначального применения. Разница между прежней балансовой стоимостью и справедливой стоимостью признается в начальном сальдо нераспределенной прибыли за отчетный период, который включает дату первоначального применения.

7.2.13 На дату первоначального применения предприятие должно определить, создал ли или увеличил ли бы порядок учета, описанный в пункте 5.7.7, учетное несоответствие прибыли или убытка, исходя из фактов и обстоятельств, сложившихся на дату первоначального применения. Настоящий стандарт применяется ретроспективно на основе сделанного определения.

7.2.14 Несмотря на требование, содержащееся в пункте 7.2.1, организация, которая применяет требования настоящего стандарта к классификации и оценке в отношении отчетных периодов:

(a) начинающихся до 1 января 2012 года, не должна пересчитывать предыдущие периоды и не обязана

раскрывать информацию, указанную в пунктах 44S–44W МСФО (IFRS) 7;

(b) начинающихся 1 января 2012 года или после этой даты и до 1 января 2013 года, должна либо

раскрыть информацию, указанную в пунктах 44S–44W МСФО (IFRS) 7, либо пересчитать предыдущие периоды; и

(c) начинающихся 1 января 2013 года или после этой даты, должна раскрыть информацию, указанную в пунктах 44S–44W МСФО (IFRS) 7. Организация вправе не пересчитывать предыдущие периоды.

Если организация не делает пересчета по предыдущим периодам, она должна признать разницу между прежней балансовой стоимостью и балансовой стоимостью на начало годового отчетного периода, включающего дату первоначального применения, в начальном сальдо нераспределенной прибыли (или другом компоненте капитала, сообразно обстоятельствам) за годовой отчетный период, который включает дату первоначального применения.

7.2.15 Если предприятие подготавливает промежуточную финансовую отчетность в соответствии с МСФО (IAS) 34 «Промежуточная финансовая отчетность», предприятие не обязано применять требования настоящего стандарта в отношении промежуточных периодов, предшествующих дате первоначального применения, если это практически невозможно (в соответствии с определением, изложенным в МСФО (IAS) 8).

Предприятия, которые досрочно применяли МСФО (IFRS) 9, выпущенный в 2009г.

7.2.16 Предприятие должно применять требования перехода к новому порядку учета, изложенные в пунктах 7.2.1- 7.2.15, на соответствующую дату первоначального применения. Другими словами, предприятие должно применять пункты 7.2.4-7.2.11, если оно применяет МСФО (IFRS) 9 (выпущенный в 2009 г.) или, если предприятие не применяет указанный стандарт, тогда, когда оно применяет МСФО (IFRS) 9 (выпущенный в 2010 г.) в полном объеме. Предприятие может применить указанные пункты только один раз.

7.3 Прекращение действия Разъяснения КРМФО (IFRIC) 9 и МСФО (IFRS) 9 (2009г.)

7.3.1 Настоящий стандарт заменяет собой Разъяснение КРМФО (IFRIC) 9 «Повторная оценка встроенных

производных инструментов». Требования, добавленные к МСФО (IFRS) 9 в октябре 2010 г., включают требования, ранее изложенные в пунктах 5 и 7 Разъяснения КРМФО (IFRIC) 9. В качестве логически вытекающего изменения в МСФО (IFRS) 1 «Первое применение международных стандартов финансовой отчетности» были включены требования, ранее изложенные в пункте 8 Разъяснения КРМФО (IFRIC) 9.

Приложение A Определения терминов

Настоящее приложение является неотъемлемой частью данного стандарта.

| прекращение признания |

Исключение ранее признанного финансового актива или финансового обязательства из отчета о финансовом положении предприятия.

|

| производный инструмент |

Финансовый инструмент или какой-либо иной договор, находящийся в сфере применения настоящего стандарта (см. пункт 2.1), обладающий тремя следующими характеристиками:

(а) Его стоимость меняется в результате изменения установленной процентной ставки, цены финансового инструмента, цены товара, обменного курса валют, индекса цен или ставок, кредитного рейтинга или кредитного индекса, или какой-либо другой переменной, при условии, что в случае с нефинансовой переменной (иногда называемой «базисной») она не является специфической для какой-либо из сторон по договору;

(b) Для него не требуется первоначальной чистой инвестиции или требуется первоначальная чистая инвестиция, меньшая, чем та, которая была бы необходима для других видов договоров, которые, согласно ожиданиям, реагировали бы аналогичным образом на изменения рыночных факторов; и

(с)Расчеты по нему осуществляются в будущем.

|

| справедливая стоимость |

это цена, которая была бы получена при продаже актива или уплачена при передаче обязательства при проведении операции на добровольной основе между участниками рынка на дату оценки (см. МСФО (IFRS) 13). |

| договор финансовой гарантии |

Договор, согласно которому эмитент обязан произвести определенные выплаты с целью возмещения держателю инструмента убытка, понесенного им в связи с тем, что определенный должник не в состоянии совершить платеж в установленный срок в соответствии с первоначальными или пересмотренными условиями долгового инструмента. |

Финансовое

обязательство,

оцениваемое по

справедливой

стоимости,

изменения

которой

отражаются в

составе

прибыли или

убытка |

Финансовое обязательство, которое удовлетворяет любому из нижеследующих условий.

(a) Соответствует определению финансового обязательства, предназначенного для торговли.

(b) После первоначального признания классифицируется предприятием как «оцениваемое по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка» в соответствии с пунктом 4.2.2 или 4.3.5. |

| Предназначенный для торговли |

Финансовый актив или финансовое обязательство, которое:

(a) приобретено или принято, главным образом, с целью продажи или выкупа в ближайшем будущем;

(b) при первоначальном признании является частью портфеля идентифицированных финансовых инструментов, управление которыми осуществляется совместно, а недавние операции с которыми свидетельствуют о тенденции к получению краткосрочной прибыли; или

(c) является производным инструментом (за исключением производных инструментов,

представляющих собой договоры финансовой гарантии или классифицированные как эффективные инструменты хеджирования). |

дата

реклассификации |

Первый день первого отчетного периода, последовавшего после изменения бизнес-модели, которое привело к реклассификации финансовых активов предприятием. |

покупка или

продажа на

стандартных

условиях |

Покупка или продажа финансового актива согласно договору, условия которого требуют поставки актива в течение периода времени, установленного правилами или соглашениями, принятыми на соответствующем рынке. |

Определения представленных ниже терминов предписаны в пункте 11 МСФО (IAS) 32, пункте 9 МСФО (IAS) 39 или Приложении A МСФО (IFRS) 7 и используются в настоящем стандарте в соответствии со значениями, указанными в МСФО (IAS) 32, МСФО (IAS) 39 или МСФО (IFRS) 7:

(b) амортизированная стоимость финансового актива или финансового обязательства

(b) кредитный риск

(c) метод эффективной ставки процента

(d) долевой инструмент

(e) финансовый актив

(f) финансовый инструмент

(g) финансовое обязательство

(i) хеджируемая статья

(i) инструмент хеджирования

(j) затраты по сделке.

Приложение B

Руководство по применению

Настоящее приложение является неотъемлемой частью данного стандарта.

Признание и прекращение признания (глава 3)

Первоначальное признание (раздел 3.1)

B3.1.1 В соответствии с принципом, содержащимся в пункте 3.1.1, предприятие признает все свои договорные права и обязательства по производным инструментам в своем отчете о финансовом положении соответственно как активы и обязательства, за исключением производных инструментов, в результате которых передача финансовых активов не отражается в учете как продажа (см. пункт В3.2.14). Если передача финансового актива не удовлетворяет критериям прекращения признания, то принимающая сторона не признает переданный актив как принадлежащий ей (см. пункт В3.2.15).

B3.1.2 Ниже следуют примеры применения принципа, изложенного в пункте 3.1.1:

(a) Безусловная дебиторская и кредиторская задолженность признается как актив или обязательство с момента вступления предприятия в договорные отношения, в результате которых у него возникают юридические права на получение денежных средств или юридическое обязательство выплатить денежные средства.

(b) Активы и обязательства, возникающие в результате твердых соглашений на покупку или продажу товаров или услуг, обычно не признаются до тех пор, пока хотя бы одна из сторон не совершит такие действия согласно договору. Например, предприятие, получившее твердый заказ, обычно не признает актив (а предприятие, сделавшее заказ, не признает обязательство) в момент заключения соглашения; вместо этого оно откладывает признание до момента отгрузки, поставки заказанных товаров или оказания услуг. Если твердое соглашение на покупку или продажу нефинансовых статей входит в сферу применения настоящего стандарта в соответствии с пунктами 5–7 МСФО (IAS) 39, то его чистая справедливая стоимость признается как актив или обязательство на дату заключения соглашения (см. пункт (с) ниже). Кроме того, если ранее непризнанное твердое соглашение обозначается как хеджируемая статья при хеджировании справедливой стоимости, то изменения чистой справедливой стоимости, относимые на хеджируемый риск, признаются как актив или обязательство после начала хеджирования (см. пункты 93 и 94 МСФО (IAS) 39).

(c) Форвардный контракт, попадающий в сферу применения настоящего стандарта (см. пункт 2.1), признается как актив или обязательство на дату заключения соглашения, а не на дату проведения расчетов. При заключении форвардного контракта справедливая стоимость прав и обязательств зачастую совпадают, поэтому чистая справедливая стоимость форвардного контракта равна нулю. Если чистая справедливая стоимость прав и обязательств не равна нулю, то контракт признается как актив или обязательство.

(d) Опционы, которые попадают в сферу применения настоящего стандарта (см. пункт 2.1), признаются в качестве активов или обязательств, когда владелец опциона или выпускающее его лицо становится стороной по договору.

(e) Запланированные будущие операции, независимо от вероятности их совершения, не являются активами и обязательствами, так как предприятие не стало стороной по договору.

Покупка или продажа финансовых активов на стандартных условиях

B3.1.3 Покупка или продажа финансовых активов на стандартных условиях признается с использованием метода учета по дате сделки или метода учета по дате расчетов, описанных в пунктах B3.1.5 и B3.1.6. Используемый метод должен применяться последовательно для всех операций покупки и продажи финансовых активов, принадлежащих к одной категории финансовых активов в соответствии с настоящим стандартом. Для этой цели активы, которые в обязательном порядке должны оцениваться по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, составляют отдельную категорию и не объединяются с активами, которые классифицируются предприятием как оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка.

B3.1.4 Договор, требующий или разрешающий нетто-расчет в связи с изменением стоимости договора, не является стандартным договором. Вместо этого такой договор отражается в учете как производный инструмент в течение периода между датой заключения сделки и датой расчетов.

B3.1.5 Дата заключения сделки – это дата, когда предприятие принимает на себя обязательство купить или продать актив. Учет на дату заключения сделки предусматривает (a) признание актива, подлежащего получению, и обязательства по его оплате в день заключения сделки, и (b) прекращение признания актива, который продан, признание прибыли или убытка от выбытия и признание дебиторской задолженности покупателя на день заключения сделки. Как правило, начисление процентов по активу и соответствующему обязательству начинается не ранее даты расчета, когда переходит право собственности.

B3.1.6 Дата расчетов – это дата поставки актива предприятию или предприятием. Учет на дату расчетов предусматривает (a) признание актива в день его получения предприятием, и (b) прекращение признания актива и признание прибыли или убытка от выбытия на дату его поставки предприятием. При учете на дату расчетов предприятие отражает изменение справедливой стоимости актива, подлежащего получению, в периоде между датой заключения сделки и датой расчетов точно так же, как оно отражает в учете приобретенный актив. Другими словами, изменение стоимости не признается в отношении активов, оцениваемых по амортизированной стоимости; оно включается в прибыль или убыток от активов, классифицируемых как финансовые активы, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка; и такое изменение признается в составе прочего совокупного дохода, если оно связано с инвестициями в долевые инструменты, учитываемые в соответствии с пунктом 5.7.5.

Прекращение признания финансовых активов (раздел 3.2)

B3.2.1 Представленная ниже диаграмма иллюстрирует оценку того, нужно ли прекратить признание финансового актива и в какой степени.

Соглашения, в соответствии с которыми предприятие сохраняет договорные права на получение потоков денежных средств от финансового актива, но принимает на себя договорное обязательство выплачивать денежные средства одному или более получателям (пункт 3.2.4(b)).

B3.2.2 Ситуация, описанная в пункте 3.2.4(b) (когда предприятие сохраняет договорные права на получение потоков денежных средств от финансового актива, но принимает на себя договорное обязательство выплачивать эти денежные средства одному или нескольким получателям), возникает, например, в том случае, если предприятие является трастовой компанией и предоставляет инвесторам право получать доходы или иные преимущества от принадлежащих ему финансовых активов и обеспечивает обслуживание этих финансовых активов. В таком случае финансовые активы удовлетворяют критериям прекращения признания, если выполняются условия, содержащиеся в пунктах 3.2.5 и 3.2.6.

B3.2.3 Применяя пункт 3.2.5, предприятие может быть, например, создателем финансового актива или может представлять собой группу, включающую в себя дочернее предприятие, которое приобрело финансовый актив и передает потоки денежных средств несвязанным третьим сторонам-инвесторам.

Оценка передачи рисков и вознаграждений, связанных с владением активом (пункт 3.2.6)

B3.2.4 Примерами ситуаций, когда предприятие передало практически все риски и вознаграждения, связанные с

владением активом, являются:

(a) безусловная продажа финансового актива;

(b) продажа финансового актива вместе с опционом на его обратную покупку по справедливой стоимости на дату обратной покупки; и

(c) продажа финансового актива вместе с опционом пут или кол с крайне невыгодной ценой исполнения (т.е. опцион имеет настолько невыгодную цену исполнения, что вряд ли она станет выгодной до истечения срока действия опциона).

B3.2.5 Примерами ситуаций, когда предприятие сохранило практически все риски и вознаграждения, связанные с владением активом, являются:

(a) операция продажи с обратной покупкой, когда цена обратной покупки является фиксированной или равна продажной цене плюс доход кредитора;

(b) договор о предоставлении займа в виде ценных бумаг;

(c) продажа финансового актива вместе со свопом совокупного дохода, который передает рыночный риск обратно предприятию;

(d) продажа финансового актива вместе с опционом пут или кол с очень выгодной ценой исполнения (т.е. опцион имеет настолько выгодную цену исполнения, что вряд ли она станет невыгодной до истечения срока действия опциона); и

(e) продажа краткосрочной дебиторской задолженности, при которой предприятие гарантирует принимающей стороне возмещение кредитных потерь, которые могут возникнуть.

B3.2.6 Если предприятие определяет, что в результате передачи оно передало практически все риски и вознаграждения, связанные с владением переданным активом, то оно не признает этот актив снова в будущем периоде, если только оно не приобретет обратно переданный актив в рамках новой операции.

Оценка передачи контроля

B3.2.7 Предприятие не сохраняет контроль над переданным активом, если у принимающей стороны есть практическая возможность продать переданный актив. Предприятие сохраняет контроль над переданным активом, если у принимающей стороны нет практической возможности продать переданный актив. У принимающей стороны есть практическая возможность продать переданный актив, если он продается на активном рынке, поскольку принимающая сторона могла бы выкупить переданный актив обратно на рынке, если ей нужно вернуть его предприятию. Например, принимающая сторона может иметь практическую возможность продать переданный актив, если на переданный актив распространяется опцион, дающий предприятию возможность обратной покупки переданного актива, но принимающая сторона может свободно приобрести передаваемый актив на рынке в случае, если этот опцион будет исполнен. У принимающей стороны нет практической возможности продать переданный актив, если

предприятие сохраняет такой опцион, но при этом принимающая сторона не может свободно приобрести переданный актив на рынке, если предприятие исполнит свой опцион.

B3.2.8 У принимающей стороны есть практическая возможность продать переданный актив только в случае, если принимающая сторона может продать переданный актив целиком несвязанной третьей стороне и может использовать эту возможность в одностороннем порядке, не налагая дополнительные ограничения на такую передачу. Важным вопросом является то, что может сделать принимающая сторона на практике, а не то, какие договорные права имеются у нее в отношении переданного актива или какие существуют договорные запреты. В частности:

(a) договорное право продать переданный актив имеет небольшой практический эффект, если нет рынка для переданного актива; и

(b) возможность продать переданный актив имеет небольшой практический эффект, если эту возможность нельзя свободно реализовать. По этой причине:

(i) возможность продажи переданного актива принимающей стороной должна быть независимой от действий других сторон (т.е. эта возможность должна реализовываться в одностороннем порядке);

(ii) у принимающей стороны должна быть возможность продать переданный актив без необходимости налагать дополнительные ограничивающие условия на передачу (например, условия, касающиеся того, как обслуживается заемный актив или опцион, дающий принимающей стороне право обратной покупки актива).

B3.2.9 Тот факт, что принимающая сторона вряд ли продаст переданный актив, само по себе не означает, что передающая сторона сохранила контроль над переданным активом. Однако, если опцион пут или гарантия не позволяет принимающей стороне продать переданный актив, то это значит, что передающая сторона сохранила контроль над переданным активом. Например, если опцион пут или гарантия являются достаточно ценными, то они не позволяют принимающей стороне продать переданный актив, потому что на практике принимающая сторона не продаст переданный актив третьей стороне, не заключив при этом аналогичный опцион или не наложив другие ограничивающие условия. Вместо этого принимающая сторона будет удерживать переданный актив, для того чтобы получать выплаты по гарантии или опциону пут. При таких обстоятельствах передающая сторона сохраняет контроль над переданным активом.

Передачи, удовлетворяющие критериям прекращения признания

B3.2.10 Предприятие может сохранить за собой право на часть процентных выплат по переданным активам в качестве компенсации за обслуживание этих активов. Часть процентных выплат, от которой предприятие готово отказаться по истечении срока договора на обслуживание или при его передаче, относится на актив по обслуживанию или на обязательство по обслуживанию. Та часть процентных выплат, от которых предприятие не готово отказаться, является процентным стрипом к получению. Например, если предприятие не готово отказаться ни от каких процентов при истечении срока действия или передаче договора на обслуживание, то весь процентный спрэд является дебиторской задолженностью по процентному стрипу. В целях применения пункта 3.2.13 справедливая стоимость актива по обслуживанию и дебиторской задолженности по процентному стрипу используется для распределения балансовой стоимости дебиторской задолженности между частью актива, признание которой прекращается, и частью, которая по-прежнему признается. Если не указан размер вознаграждения за обслуживание, или предполагается, что подлежащее получению вознаграждение не будет служить достаточной компенсацией предприятию за обслуживание, то признается обязательство по обслуживанию по справедливой стоимости.

B3.2.11 При оценке справедливой стоимости той части, которую предприятие продолжает признавать, и той части, признание которой прекращается, в целях применения пункта 3.2.13, в дополнение к пункту 3.2.14 предприятие применяет требования к оценке по справедливой стоимости.

Передачи, не удовлетворяющие критериям прекращения признания

B3.2.12 Далее следует пример применения принципа, изложенного в пункте 3.2.15. Если предоставленная предприятием гарантия по убыткам, возникающим в результате невыполнения обязательств по переданному активу, не позволяет прекратить признание переданного актива, поскольку предприятие сохранило практически все риски и вознаграждения, связанные с владением переданным активом, то предприятие продолжает признавать переданный актив целиком, а полученное возмещение признает как обязательство.

Продолжающееся участие в переданных активах

B3.2.13 Ниже приводятся примеры того, как предприятие оценивает переданный актив и связанное с ним обязательство в соответствии с пунктом 3.2.16.

Все активы

(a) Если предоставленная предприятием гарантия выплаты убытка, возникшего в результате невыполнения обязательств по переданному активу, не позволяет прекратить признание переданного актива в той степени, в какой продолжается участие предприятия в этом активе, то переданный актив оценивается на дату передачи по наименьшей величине из (i) балансовой

стоимости актива и (ii) максимальной суммы возмещения, полученного при передаче, которую предприятие может быть обязано вернуть («сумма гарантии»). Связанное обязательство первоначально оценивается как равное сумме гарантии плюс справедливая стоимость гарантии (которая обычно равна сумме возмещения, полученного за гарантию). Впоследствии первоначальная справедливая стоимость гарантии признается в составе прибыли или убытка на пропорциональной временной основе (см. МСФО (IAS) 18), а балансовая стоимость актива уменьшается на сумму убытков от обесценения.

Активы, оцениваемые по амортизированной стоимости

(b) Если выпущенное предприятием обязательство по опциону пут или имеющееся у него право по опциону кол не позволяет прекратить признание переданного актива и предприятие оценивает переданный актив по амортизированной стоимости, то связанное обязательство оценивается по его себестоимости (т.е. полученному возмещению), скорректированной с учетом амортизации разницы между этой себестоимостью и амортизированной стоимостью переданного актива на дату окончания срока действия опциона. Например, предположим, что амортизированная стоимость и балансовая стоимость актива на дату передачи равна 98 д.е., а полученное возмещение равно 95 д.е. Амортизированная стоимость актива на дату исполнения опциона равна 100 д.е. Первоначальная балансовая стоимость связанного обязательства равна 95 д.е., а разница между 95 д.е. и 100 д.е. признается в составе прибыли или убытка с использованием метода эффективной ставки процента.

Если опцион исполняется, разница между балансовой стоимостью связанного обязательства и ценой исполнения опциона признается в составе прибыли или убытка.

Активы, оцениваемые по справедливой стоимости

(c) Если сохраняемое предприятием право по опциону кол не позволяет прекратить признание переданного актива и предприятие оценивает переданный актив по справедливой стоимости, то оно продолжает оценивать его по справедливой стоимости. Связанное обязательство оценивается (i) по цене исполнения опциона за вычетом временной стоимости опциона, если опцион имеет выгодную цену исполнения или нулевую внутреннюю стоимость, или (ii) по справедливой стоимости переданного актива за вычетом временной стоимости опциона, если опцион имеет невыгодную цену исполнения. Корректировка оценки связанного обязательства приводит к тому, что чистая балансовая стоимость актива и связанного обязательства равна справедливой стоимости права по опциону кол. Например, если справедливая стоимость базового актива равна 80 д.е., цена исполнения опциона равна 95 д.е. и временная стоимость опциона равна 5 д.е., то балансовая стоимость связанного обязательства будет равна 75 д.е. (80 д.е. – 5 д.е.), а балансовая стоимость переданного актива – 80 д.е. (т.е. его справедливая стоимость).

(d) Если выпущенный предприятием опцион пут не позволяет прекратить признание переданного актива и предприятие оценивает переданный актив по справедливой стоимости, то связанное обязательство оценивается по цене исполнения опциона плюс временная стоимость опциона. Оценка актива по справедливой стоимости ограничивается наименьшим значением из справедливой стоимости и цены исполнения опциона, так как предприятие не имеет права на превышение справедливой стоимости переданного актива над ценой исполнения опциона. Это приводит к тому, что чистая балансовая стоимость актива и связанного обязательства равна справедливой стоимости обязательства по опциону пут. Например, если справедливая стоимость базового актива равна 120 д.е., цена исполнения опциона равна 100 д.е. и временная стоимость опциона равна 5 д.е., то балансовая стоимость связанного обязательства будет равна 105 д.е. (100 д.е. + 5 д.е.), а балансовая стоимость актива – 100 д.е. (в данном случае это цена исполнения опциона).